Brainメディア運営部です!

今回の記事は、1年間で1,863人が受講した「仮想通貨マスター講座」で大人気のしょーてぃさんから情報を提供していただき記事を作成させていただきました。

簡単にしょーてぃさんの紹介をさせていただきます。

「頑張って働いているのに、なぜかお金が貯まらない」

「節約を意識しているのに、全然成果が出ない」

そんな悩みを抱える方は少なくありません。

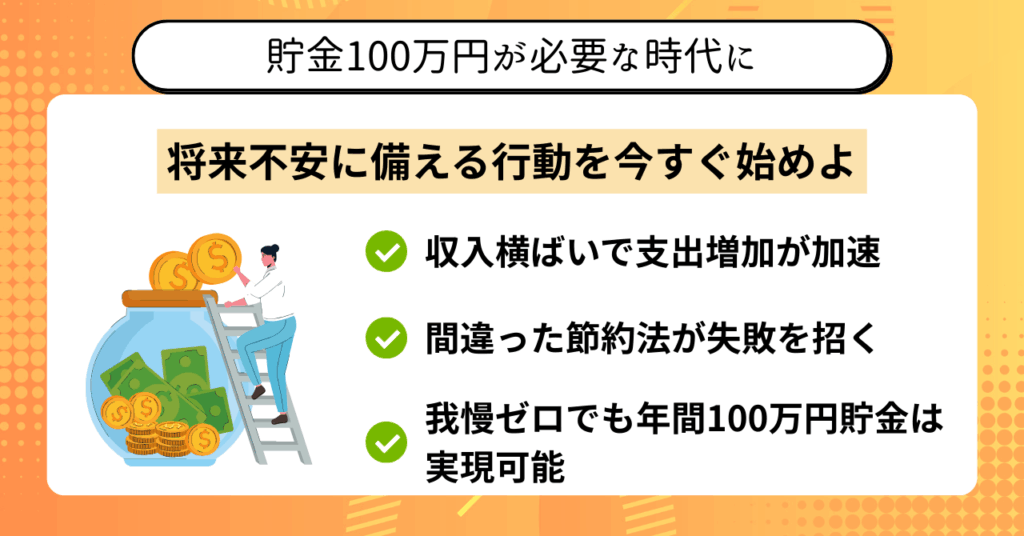

実際、統計データを見ると20代単身世帯の貯蓄額中央値は〝わずか20万円〟。

つまり、多くの人が貯金100万円すら達成できていないのが現実です。

しかし、この記事で紹介する方法を実践すれば、我慢せずに年間100万円を貯めることが可能です。

なぜなら、無理な節約や根性論ではなく、〝継続できる仕組み〟に基づいた節約術だからです。

しょーてぃさんご自身、新卒1年目という低収入の時期からこの方法を実践し、わずか1年で200万円の貯金に成功したそうです。

そして、その後も資産を積み上げ、投資や副業のチャンスを掴むことができています。

重要なのは「節約=我慢」という古い考えを捨てること。

本記事では、まず〝我慢不要で続けられる節約思考法〟を解説します。

次に、しょーてぃさんが実際に効果を出した5つの具体的な節約術を紹介します。

さらに、貯金が人生を大きく変える理由や、習慣化のコツまで徹底的に掘り下げます。

「どうしてもお金が貯まらない」と悩んでいる方でも、この記事を読めば明日から行動できるヒントが必ず見つかります。

最初の一歩は小さくても大丈夫。

1つでも実行すれば、確実に未来は変わります。

目次

なぜ今こそ年間100万円の貯金が必要なのか

私たちを取り巻く社会は、確実にお金を貯めなければ不安で生きづらい時代へと進んでいます。

少子高齢化が加速し、年金の将来受給額は大幅に減る可能性が高いと言われています。

さらに、賃金が伸び悩む一方で税金や社会保険料の負担は年々増加しており、可処分所得は縮小の一途をたどっています。

つまり「貯金をしなくても何とかなる時代」は、もう過去のものなのです。

未来の備えをしないまま日々を過ごしていると、いざという時に生活が立ち行かなくなるリスクが非常に高いのです。

実際に「急な出費に対応できない」「貯金がゼロで将来が不安」という声は、若年層を中心に増えています。

だからこそ、今のうちに年間100万円レベルの貯金をすることが重要なのです。

貯金ができれば、将来の不安を軽減するだけでなく、投資や副業といった新たな挑戦に資金を回せるようになります。

「お金がないから挑戦できない」という制約から解放されるのは、大きな精神的自由をもたらしてくれます。

これは単に生活を安定させるだけでなく、自分の人生を主体的に設計する第一歩でもあるのです。

では、なぜ多くの人がその第一歩を踏み出せないのでしょうか?

少子高齢化・増税・年金問題が迫る現実

まず理解しておきたいのは、〝社会構造そのものが私たちに節約と貯金を迫っている〟という事実です。

日本は少子高齢化が進み、現役世代が支える高齢者の数はこれからさらに増加します。

その結果、私たちの給与から引かれる税金や社会保障費は確実に増えていきます。

一方で、賃金は大きく伸びていません。むしろ実質賃金はマイナス傾向が続いており、

手取りの減少を肌で感じている方も多いでしょう。

つまり、収入が増えないのに支出だけが増える「生活圧迫スパイラル」が進行しているのです。

ここで唯一コントロールできるのが、私たち自身の支出=節約です。

節約は収入を増やすよりも再現性が高く、すぐに効果を実感できるのが最大のメリットです。

たとえば格安SIMに切り替えるだけで年間6万円の節約、不要なサブスクを解約すれば年間数万円が浮きます。

これらは誰でも今日からできる行動であり、将来のための最初の一歩になります。

さらに、貯金100万円という明確な目標を設定することで、自分の行動に一貫性が生まれます。

「なんとなく貯めたい」ではなく「100万円貯める」と決めるだけで、行動が変わり、継続力が生まれるのです。

節約が単なる我慢ではなく、未来への投資であることを理解すれば、日々の行動も前向きに取り組めるようになります。

ここまでの内容を整理すると次の通りです。

- 少子高齢化や増税により、支出が増える一方で収入は伸び悩んでいる

- 節約は収入増よりも再現性が高く、誰でも実践できる手段である

- 明確な目標(貯金100万円)を持つことで継続力が生まれる

つまり今こそ、節約と貯金を始めるべきタイミングなのです。

多くの人が貯金に失敗する3つの理由

「よし、今年こそは100万円貯めるぞ」と意気込んでも、多くの人が途中で挫折してしまいます。

その理由は、根性が足りないわけでも、意思が弱いわけでもありません。

本質的な失敗の原因は、取り組み方そのものにあります。

まず一つ目の理由は、効果の薄い節約を頑張ってしまうことです。

たとえば「電気をこまめに消す」「お風呂の水を再利用する」といった小さな節約は、努力に対して成果が小さすぎます。

これでは数カ月経っても成果が実感できず、やがて「やっても意味がない」とモチベーションが下がってしまいます。

二つ目の理由は、我慢を前提にしていることです。

「飲み会を全部断つ」「趣味をやめる」など、自分にとって大切な楽しみを切り捨てる節約は長続きしません。

一時的にはお金が貯まっても、結局ストレスでリバウンドし、むしろ浪費が増えるケースも多いのです。

三つ目の理由は、節約の優先順位を間違えていることです。

大きな支出をそのままにしておきながら、細かい出費ばかりに目を向けてしまう。

本来まず取り組むべきは、スマホ代や家賃、保険などの固定費なのに、ここを放置して「1日100円の節約」を追いかけてしまうのです。

この順序の誤りが、成果の出ない節約生活を生んでしまいます。

結局「頑張っているのに貯まらない」という矛盾が生じ、節約そのものが嫌になってしまうのです。

つまり、多くの人は「間違ったやり方」を頑張りすぎているのです。

ここまでの内容をシンプルにまとめると次の通りです。

- 効果の薄い節約に時間を使ってしまう

- 我慢に頼る節約はストレスで続かない

- 優先順位を誤り、固定費を放置してしまう

だからこそ、成果の出る「正しい順序と考え方」を知ることが、貯金成功への第一歩になるのです。

ズボラ会社員でも年間200万円貯められた実例

「節約が苦手」「ズボラで続かない」と思っている人ほど、実は大きな成果を出せる可能性があります。

なぜなら、〝我慢に頼らない節約法〟を実践すれば、性格や生活スタイルに関わらず続けられるからです。

筆者自身も新卒1年目の平凡な会社員で、特別な高収入があったわけではありません。

むしろ遊びたい盛りで、趣味や友人との時間にもお金を使っていました。

それでも、正しい思考法とコスパの高い節約術だけに集中した結果、1年間で200万円の貯金に成功しました。

例えば、格安SIMへの乗り換えで年間6万円、サブスクの見直しで年間5万円、メルカリ活用で支出30%削減など。

一つひとつの工夫は小さく見えても、合計すれば大きなインパクトを生みます。

そして重要なのは、「我慢をせずに満足感を得ながら貯金できた」という点です。

たとえば飲み会を完全にやめるのではなく、宅飲みに切り替えて楽しむ。

スタバのコーヒーを我慢するのではなく、安くて美味しいペットボトル飲料に置き換える。

このように「リプレイス」を工夫すれば、ストレスなく生活コストを下げられます。

実際にこの方法を友人にも伝えたところ、同じく1年間で100万円の貯金に成功しました。

つまり、この節約法は誰でも再現できるのです。

大切なのは「節約=我慢」という固定観念を捨てること。

節約をポジティブに捉えれば、自然と行動が継続できるようになります。

ここで押さえておきたいポイントは次の3つです。

- ズボラでも再現性のある節約術に集中すれば成果が出る

- 我慢せずにリプレイスを取り入れることでストレスなく続けられる

- 実体験と友人の成功例からも、誰でも達成可能であると証明されている

特別な人だけでなく、普通の会社員でも「正しいやり方」を実践すれば確実に結果は出るのです。

多くの人が「貯金は難しい」と思い込んでいますが、正しい順序で節約をすれば誰でも結果は出ます。小さな一歩を今日から始めてみてください!

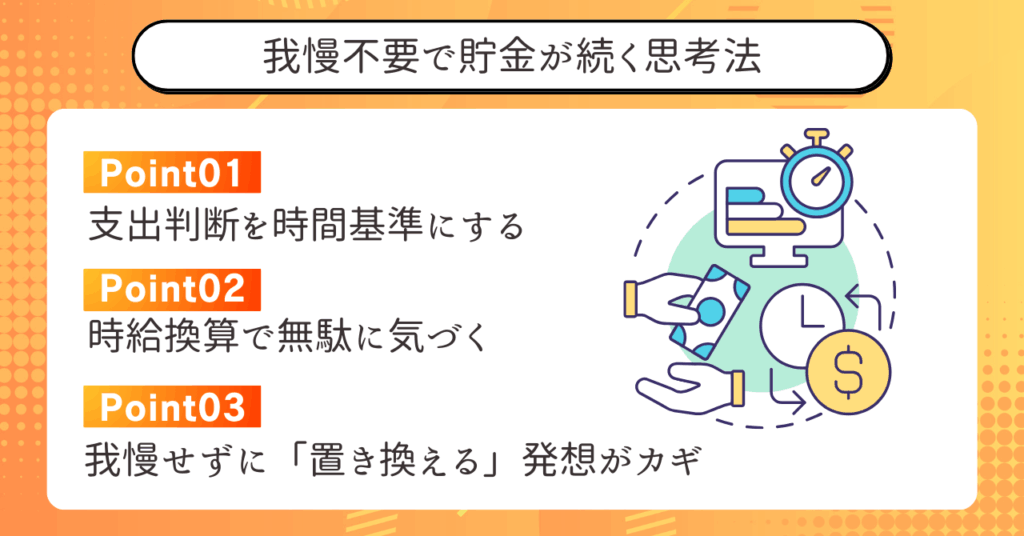

我慢不要で継続できる〝チート的節約思考法〟

多くの人が貯金に挫折してしまうのは、「節約=我慢」という古い考え方に縛られているからです。

実際に「飲み会を我慢する」「趣味をやめる」といった制限は、短期的には効果があっても長続きしません。

では、どうすればストレスなく継続できるのか。

答えはシンプルで、〝我慢に頼らずに選択そのものを変える〟ことです。

この視点を持つだけで、節約は辛いものから楽しいものへと変わります。

そこで役立つのが、「チート的節約思考法」と呼べる考え方です。

これは、時間とお金の価値を見直し、支出の判断基準を根本から変える方法です。

筆者自身、この思考法を取り入れたことで、自然とお金が貯まる仕組みを作ることができました。

では、その中身を一つずつ見ていきましょう。

「時間で物を買う」という新しい基準

チート的節約思考法の中心になるのが、「お金で物を買うのではなく、時間で物を買う」という考え方です。

例えば2万円のカバンを見た時に、単に「高いか安いか」ではなく「自分の時給で換算したらどれだけ働く必要があるのか」を考えます。

時給2,000円なら、そのカバンを手に入れるために10時間働かなければなりません。

このとき「10時間働く価値があるかどうか」を基準に判断するのです。

この発想を持つと、我慢という概念が自然と消えます。

なぜなら「欲しいから買う/不要だから買わない」ではなく、「時間と引き換えにする価値があるか」で選ぶようになるからです。

結果として、買っても後悔が減り、買わなくても納得できるようになります。

さらに「買わなかった=我慢した」ではなく「価値の低いトレードを避けられた」というポジティブな解釈に変わります。

実際にこの基準を取り入れた人の多くは、「自然に無駄遣いが減った」「満足度が上がった」と口を揃えます。

これは節約の継続にとって非常に大きなポイントです。

ここで押さえておきたいポイントを整理しましょう。

- 支出は金額ではなく「労働時間」で換算して判断する

- 我慢ではなく「時間との交換」で納得感を得られる

- 買っても買わなくても後悔が減り、満足度が上がる

時間基準の思考を身につけることで、節約は苦痛ではなく人生を豊かにする選択になります。

時給換算で支出を判断する習慣の効果

「時間で物を買う」という基準をさらに具体化すると、日々の支出を〝時給換算〟で考えることになります。

この習慣を取り入れるだけで、普段の買い物に対する意識が劇的に変わります。

例えば、ランチ代に1,200円を支払うとしましょう。

時給1,500円の人にとって、それは「約50分の労働時間」と同じ価値です。

こう考えると、「その50分を費やしてまで食べたいランチか?」と自問できるようになります。

金額だけでは気づけなかった無駄に、時間換算なら気づけるのです。

逆に「この経験には十分価値がある」と思えたなら、気持ちよくお金を使えるでしょう。

このように、支出の満足度を高めつつ、無駄遣いを減らせるのが時給換算の大きなメリットです。

また、日常的な小さな出費もバカになりません。

コンビニで毎日コーヒーを買えば月3,000円、年間3.6万円になります。

時給2,000円の人なら18時間の労働に相当します。

こうして見える化すると「やっぱり無駄だな」と実感でき、自然に行動が変わります。

さらに、時給換算の考え方は節約だけでなく、自己投資や副業を選ぶ際の判断軸にもなります。

「この勉強に10時間かけて成果が出るなら価値がある」と考えられるので、より効率的な時間の使い方ができるのです。

ここで重要なのは「お金を節約する」こと自体が目的ではなく、「時間を守る」ことが本当の目的だという点です。

この習慣を続ければ、浪費が減るだけでなく、人生全体の優先順位が整っていきます。

ここまでを整理すると次の通りです。

- 時給換算で考えると、支出の価値を冷静に判断できる

- 金額基準では気づけない無駄を発見できる

- 節約だけでなく、自己投資や副業の判断軸にもなる

支出を「時間」という尺度で考えることで、人生全体の選択がより豊かで合理的になります。

我慢ゼロで満足感を得られる仕組み

節約と聞くと「我慢」や「制限」というイメージを持つ人が多いかもしれません。

しかし実際に貯金を継続できる人は、我慢ではなく工夫によって満足感を得ているのです。

例えば「買わない」ではなく「置き換える」という方法があります。

外食を減らすのではなく、自炊を工夫して外食と同じ満足感を得られる料理を作る。

毎日コンビニコーヒーを買うのではなく、自宅で淹れたコーヒーを持ち歩く。

これらは我慢ではなく〝リプレイス〟です。

「やめる」のではなく「変える」ことで、ストレスなく続けられるのが最大のポイントです。

また、時給換算の考え方と組み合わせると、選択に納得感が生まれます。

「この飲み会は4時間労働分か…その価値があるか?」と考えた上で参加を決めれば、参加しても不参加でも後悔は残りません。

節約は「自分を犠牲にする行為」ではなく、「より納得のいく選択をする行為」なのです。

この切り替えができると、節約がポジティブな体験へと変わります。

そして、その積み重ねが年間100万円以上の貯金へと繋がるのです。

ここまでを整理すると次の通りです。

- 我慢ではなく「リプレイス」で満足感を得る

- 時給換算と組み合わせると納得感が高まる

- 節約がポジティブな体験に変わり、継続できる

節約を「工夫」と捉えれば、我慢せずとも自然にお金が貯まります。

我慢ではなく仕組みを変えよう。

今日の小さなリプレイスが、1年後の100万円につながる。

まずは格安SIMとサブスク整理から、一緒に進めていこう!

未来の時間を増やす視点で「資産1000万円」を突破する意味と仕組みを解説。

節約以上の戦略として、時間とお金の新しい関係を整えたい方におすすめ。

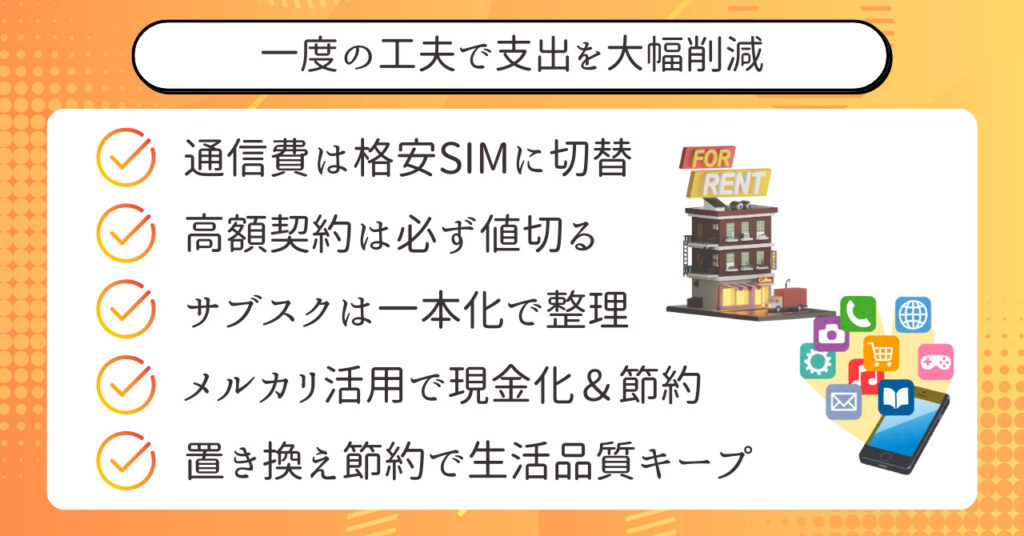

年間100万円貯まる具体的な節約術5選

ここからは、誰でもすぐに実践できる具体的な節約法を紹介します。

特徴は「小さな節約」ではなく「一度の工夫で年間数万円以上の効果がある方法」に集中している点です。

なぜなら、細かな我慢や努力は長続きしませんが、仕組みを変えてしまえば自動的に支出が減り続けるからです。

特に固定費の削減は、一度手続きを済ませれば毎月の出費が勝手に減り続けるため、最優先で取り組む価値があります。

さらに、満足度を下げずに生活の質を維持できるため、ストレスもほとんどありません。

この章では、実際に年間100万円貯められるレベルの節約術を5つ取り上げます。

どれも即効性があり、組み合わせれば大きな効果を期待できます。

それでは順番に見ていきましょう。

格安SIMに乗り換えて通信費を年間6万円削減

スマートフォンの通信費は、家計の中でも大きな割合を占めています。

大手キャリアを利用している場合、月7,000円前後かかっている人も少なくありません。

これを格安SIMに乗り換えるだけで、月額2,000円台に抑えることが可能です。

差額は毎月約5,000円、年間にすると約6万円の削減になります。

これは小さな節約テクニックでは到底実現できないインパクトです。

手続きは「現在の契約確認」「MNP予約番号の取得」「新しいSIMの開通設定」の3ステップです。

近年はeSIMにも対応しており、店舗に行かず自宅で完結できるケースも増えています。

通信品質が心配な人は、口コミや速度レビューを事前にチェックすると安心です。

実際に多くの利用者は、日常的な用途では大手キャリアとの差をほとんど感じていません。

また、格安SIMとセットでポイント還元サービスを利用すれば、さらに実質負担を減らせます。

筆者自身、乗り換え後に年間6万円以上を浮かせ、そのまま投資信託に回す仕組みを作っています。

これは「節約」と同時に「資産形成」の第一歩になるのです。

一度の手間で毎月の支出が自動的に下がるため、ズボラな人ほど得をします。

「時間で考える」という視点に立てば、手続きに1〜2時間かけるだけで「毎月2時間半分の労働を取り戻す」のと同じ意味を持ちます。

つまり格安SIMの切り替えは、短期的にも長期的にもリターンが大きい節約術なのです。

ここでのポイントを整理します。

- 格安SIMに乗り換えるだけで月5,000円、年間6万円を削減できる

- 手続きは3ステップで完了し、eSIMなら自宅で完結可能

- 通信品質は口コミを確認すれば十分カバーできる

- 浮いたお金を投資に回せば「節約=資産形成」に直結する

格安SIMは、固定費削減の中でも効果が大きく、最優先で取り組むべき節約術です。

値切り交渉で数十万円単位の節約を実現

節約というと日々の小さな出費を削るイメージが強いですが、実は「交渉」こそ最も費用対効果の高い方法です。

特に家賃や保険、車の購入などの大きな契約では、交渉1回で数万円から数十万円単位の節約が可能です。

例えば家賃交渉では、月5,000円下がれば年間で6万円の節約になります。

さらに更新料や管理費の免除をお願いすれば、10万円以上の効果が出るケースもあります。

保険の見直しも同様です。保障内容を整理し、本当に必要なものだけを残せば年間数万円の削減が期待できます。

また、自動車の購入時に「他社の見積もりを提示する」だけで、ディーラーから値引きを引き出せることは珍しくありません。

交渉に苦手意識を持つ人もいますが、相手も「契約を結びたい」という立場にあるため、思った以上に応じてもらえることが多いのです。

コツは「無理な要求ではなく、現実的な条件を淡々と伝える」ことです。

「長期的に契約を続けたいから、料金の調整ができると助かる」と伝えるだけでも効果的です。

もし直接の交渉が難しければ、複数社の見積もりを比較するだけでも十分です。

比較を見せることで「このままでは他社に流れてしまう」と思わせられます。

たとえ1回の交渉で得られる額が1〜2万円でも、それを複数の契約に応用すれば、合計で数十万円単位になります。

このように「大きな契約での交渉」を意識するだけで、家計全体に与えるインパクトは非常に大きくなるのです。

ここでのポイントを整理します。

- 家賃交渉は月5,000円下がれば年間6万円の効果

- 保険や車購入など、大きな契約こそ交渉の余地が大きい

- 現実的な条件を淡々と伝えるのが成功のコツ

- 複数の契約に応用すれば数十万円単位の節約も可能

勇気を出して一言伝えるだけで、年間数十万円が手元に残ります。

サブスクの一本化で固定費を劇的に減らす

近年、多くの人が利用しているサブスクですが、気づけば複数契約して固定費が膨らんでいるケースが非常に多いです。

動画配信サービス、音楽配信サービス、クラウドストレージなど、1つ1つは月1,000円程度でも積み重なれば年間数万円になります。

サブスクの恐ろしい点は「小さな金額だから」と解約を後回しにしてしまうことです。

しかし実際に整理してみると、ほとんど使っていないサービスが意外と多く見つかります。

まずは利用状況を把握するため、クレジットカードの明細をチェックしましょう。

月に1回しか使っていない動画サービスや、無料プランで十分なクラウドサービスは即解約の候補です。

また、家族やパートナーと共有できるサービスに一本化すれば、同じ利便性を保ちながら支出を半分以下にできます。

例えば、音楽配信サービスを1人ずつ契約しているなら、ファミリープランを選べば大幅に安くなります。

同じジャンルのサービスを複数契約するのではなく、「自分にとって本当に必要な1つ」に絞ることが重要です。

この一本化のステップを踏むだけで、月3,000円〜5,000円、年間で3万円〜6万円の固定費を減らせます。

さらに「解約リスト」をつけておくと、無駄な契約を再び抱え込むリスクを防げます。

ここでの考え方は「全てを削る」のではなく「使っていないものを減らす」という発想です。

これによりストレスを感じることなく、自然に家計の軽量化が実現できます。

ここまでのポイントを整理します。

- サブスクは積み重なれば年間数万円の固定費になる

- 利用頻度を確認し、使っていないものを解約する

- ファミリープランや共有で1つにまとめると大幅に節約可能

- 一本化だけで年間3万円〜6万円の節約が見込める

サブスクは「数百円だから…」と油断せず、定期的に見直すだけで家計は劇的に改善します。

メルカリ活用で支出30%削減&不用品を収益化

節約というと「買わない努力」をイメージしがちですが、メルカリを活用すればお金の流れを根本的に変えられます。

不用品を売って現金化し、必要なものは新品ではなく中古で購入する。

この2つを徹底するだけで、支出の30%削減は十分可能です。

例えば、着なくなった服や読み終わった本、使っていない家電などはそのまま眠らせておくのはもったいないです。

1点1,000円〜3,000円で売れるケースは珍しくなく、数十点まとめれば10万円近い収益になることもあります。

さらに、新しく欲しいものはまずメルカリで検索してみましょう。

中古品や未使用品が定価の半額以下で手に入ることも多く、生活コストを下げながら満足度も得られます。

「中古は品質が不安」という声もありますが、レビューや出品者の評価をチェックすればトラブルを回避できます。

また、シーズンごとに「売れるものリスト」をつけておくと、出品の手間も減り効率的です。

大切なのは、売却益をそのまま消費に回さず、貯金や投資の口座に移す習慣をつけることです。

これにより「モノの整理」と「資産の整理」を同時に進められるのが大きな魅力です。

さらに、子どものおもちゃやベビー用品などは需要が高く、回転も早いため特に収益化しやすいジャンルです。

「買って→使って→売る」というサイクルを習慣化すれば、モノが増えすぎず家もスッキリします。

つまりメルカリは単なるフリマアプリではなく、生活を最適化する節約ツールとして機能するのです。

ここでのポイントを整理します。

- 不用品を売れば数万円〜10万円規模の収益化が可能

- 新品を買う前に中古を探すことで支出を30%削減できる

- レビューや評価で安心取引が可能

- 売却益は貯金や投資に回して資産形成につなげる

メルカリは「家計を助ける副収入源」であり、同時に「モノを減らす整理術」でもあります。

リプレイス節約で生活コストを無理なく圧縮

節約の中でも特におすすめなのが「リプレイス節約」です。

リプレイス節約とは、今使っているサービスや商品を「より安く・より効率的なもの」に置き換えることです。

例えば電気やガスなどのインフラ契約を見直せば、同じ品質で年間数万円の削減が可能です。

また、保険の契約をシンプルに切り替えることで、月5,000円、年間6万円以上の節約につながることもあります。

食品や日用品でも、ブランド品からプライベートブランドに切り替えるだけで大きな効果があります。

「我慢して削る」のではなく、「同じ価値をより安く得る」という発想がポイントです。

この方法なら生活の満足度を落とさず、むしろコストパフォーマンスを高められます。

さらに定期購入やサブスクのプランを「自分に合った容量・回数」に変更するだけでも無駄がなくなります。

支出の中で「毎月自動的に出ていくもの」を優先的に見直すことが重要です。

特に光熱費・保険・食品・日用品の4つはリプレイス効果が大きい分野です。

複数の契約を見直して組み合わせれば、年間で20万円近い節約も夢ではありません。

ここでのポイントを整理します。

- リプレイス節約は「我慢」ではなく「置き換え」で実現する

- 電気・ガス・保険などは契約の見直しで数万円単位の効果

- ブランド品からプライベートブランドに変えるだけでも効果大

- 生活の質を落とさず年間20万円規模の圧縮が可能

「より安くて同じ価値」の選択肢に置き換えることこそ、無理なく続く節約の本質です。

大きな我慢は必要ありません。

「置き換えるだけ」で支出は勝手に減っていきます。

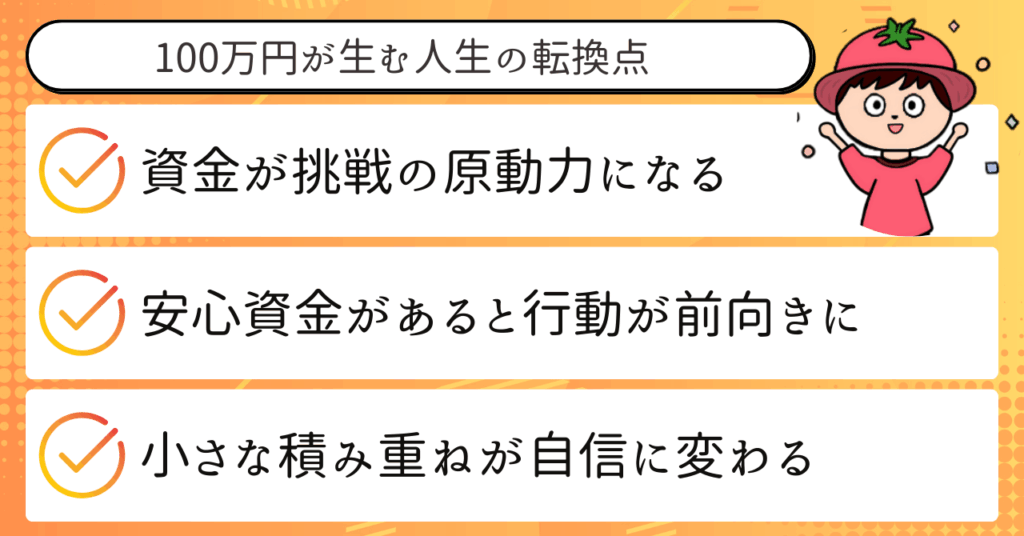

最初の100万円が人生を変える理由

貯金を始めるうえで、最初の目標にすべき金額は100万円です。

金額としては大きく感じるかもしれませんが、節約と仕組み化を組み合わせれば1〜2年で十分に到達可能です。

なぜ100万円なのかというと、この金額を達成すると人生に大きな転換点が訪れるからです。

1万円や10万円の貯金では、まだ安心感や活用の幅は限られています。

しかし100万円という数字は、将来への投資資金や副業の初期費用などに直結します。

さらに「お金がない」という不安が和らぎ、精神的な余裕が生まれるのも大きな効果です。

そして、達成するまでのプロセスが「小さな成功体験」となり、継続的に資産を増やす自信につながります。

ここでは、最初の100万円がなぜ特別なのか、その3つの理由を詳しく見ていきましょう。

貯金が投資・副業のスタート資金になる

最初の100万円を貯める大きな意味は、それが「攻めのお金」に変わる点です。

少額の貯金では日常の急な出費にしか対応できませんが、100万円があれば資産形成に踏み出せます。

例えば投資信託なら月5万円を一括投資しても余力が残り、安心して長期運用が可能です。

副業でもパソコンやソフト、学習教材など必要な初期投資に充てられるため、収入の柱を増やすチャンスにつながります。

逆に、資金ゼロで投資や副業に挑戦しようとすると、選択肢が限られたり生活費を削って無理をしたりと続きません。

100万円という金額は「安全資金」と「挑戦資金」を両立させられるバランスの良いラインなのです。

また、一度まとまった資金を作った経験は、その後の資産形成にも大きな自信を与えてくれます。

「貯める力」と「増やす力」を両方手に入れることが、最初の100万円の最大の価値だといえます。

ここでのポイントを整理します。

- 100万円は投資・副業の初期資金として使える

- 資金ゼロでは挑戦が難しく、継続も困難

- 「安全資金」と「挑戦資金」を同時に確保できる

- 資金形成の経験が次のステップへの自信になる

最初の100万円はゴールではなく、未来の収入源をつくるスタートラインです。

お金の不安が消えると行動力が高まる

お金の悩みは、多くの人にとって最大のストレス要因のひとつです。

毎月の生活費を払えるかどうか、急な出費に対応できるかという不安があると、人はどうしても守りに入りがちになります。

しかし、100万円という「安心できる資金」が手元にあると、心の余裕がまったく違います。

たとえば転職や副業への挑戦など、収入を増やすための一歩を踏み出しやすくなるのです。

貯金がない状態では「失敗したら生活できない」という恐怖が強く、行動力が制限されます。

一方で、100万円があることで「多少の失敗なら立て直せる」という安心感が得られます。

この余裕が、新しい挑戦や学びに積極的になる原動力となります。

心理学的にも「自己効力感」が高まることで、人はより前向きに行動できることが証明されています。

つまり100万円は、単なるお金ではなく「行動力を引き出す心理的資産」でもあるのです。

ここでのポイントを整理します。

- お金の不安は行動力を制限してしまう

- 100万円の安心資金があると挑戦しやすくなる

- 「失敗しても大丈夫」という余裕が新しい行動を生む

- 100万円は心理的な資産でもある

お金の安心感は、人生の選択肢を広げる「見えないエネルギー」になります。

小さな成功体験が継続を後押しする

最初の100万円を貯める過程そのものが、大きな価値を持っています。

毎月少しずつでも貯金が増えていく体験は、自分に「やればできる」という感覚を植えつけてくれます。

この小さな成功体験が積み重なることで、貯金や投資を続けるモチベーションが高まるのです。

人は目に見える成果を感じると、それを維持したい、さらに伸ばしたいという気持ちになります。

100万円を達成すると「もっと増やしたい」という前向きな欲求が自然と芽生えます。

逆に、最初の一歩を踏み出せないと「どうせ自分には無理だ」と諦めてしまいがちです。

最初の100万円は、その諦めの壁を打ち破る大きな突破口となります。

さらに、貯金の仕組みができあがれば、その後は自動的にお金が積み上がっていきます。

「小さな積み重ねが大きな成果になる」という経験は、お金以外の人生の挑戦にも応用できるのです。

ここでのポイントを整理します。

- 最初の100万円は「やればできる」という自信をくれる

- 成功体験がモチベーションを生み、継続を後押しする

- 仕組み化すればお金は自動的に増えていく

- 成功体験はお金以外の挑戦にも役立つ

最初の100万円は、貯金以上に「自分を信じる力」を育ててくれます。

最初の100万円は〝安心〟と〝挑戦〟の土台。

不安が減ると行動が増え、投資や副業の一歩も軽くなる。

小さな成功体験を重ねて、次の100万円へ一緒に進もう!

副業×仮想通貨積立で少額スタートから資産形成。

最初の100万円を突破した後の投資・稼ぎの構造を学びたい方に最適です。

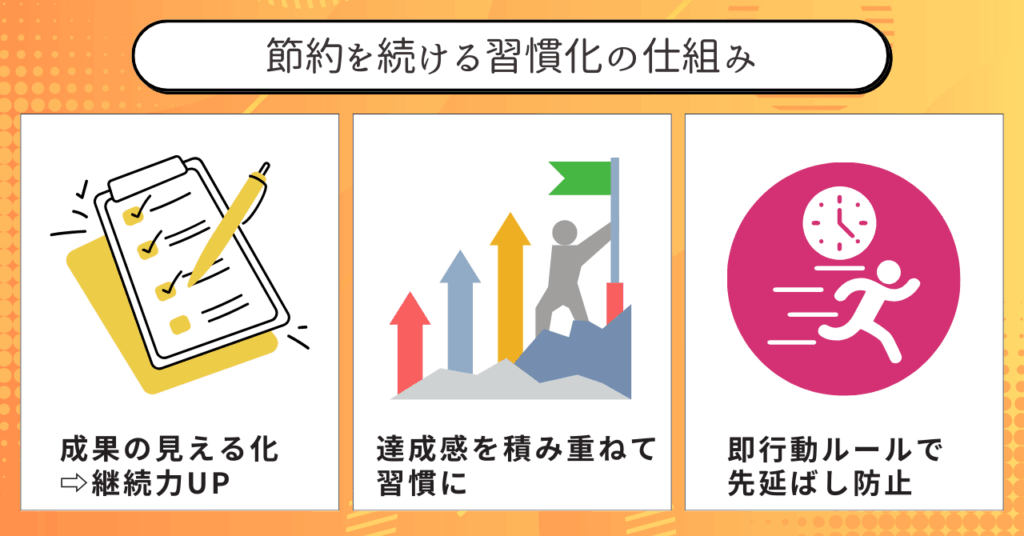

節約を習慣化するための仕組み

節約は一時的に頑張るだけでは成果が出にくく、続ける仕組みを持つことが何より大切です。

人は「意思の力」だけで行動を継続するのが苦手で、気分や環境に左右されやすいからです。

そこで必要になるのが、無意識でも節約が続くようにする「習慣化の仕組み」です。

例えば、行動を記録して進捗を〝見える化〟する方法は、意識を高めつつ継続のモチベーションを保つのに有効です。

また、小さな達成感を積み重ねることで「もっとやろう」という前向きな気持ちが自然に生まれます。

さらに、節約を後回しにしないための「即行動ルール」を決めておくことも欠かせません。

こうした仕組みを生活の中に取り入れることで、節約は我慢ではなく「自然な習慣」として定着していきます。

ここからは、節約を習慣に変えるための3つの具体的な仕組みを見ていきましょう。

チェックシートで成果を〝見える化〟する

節約を続けるためには、成果を数値や記録で確認できるようにすることが効果的です。

「やっているつもり」ではなく、実際にどれだけ節約できたのかを〝見える化〟することで行動が継続します。

例えば、月ごとの支出額を表にまとめたり、達成した節約額をカレンダーに記録するだけでも効果は大きいです。

チェックシートを用意して毎日の行動を記録することで、「やった」という実感が得られます。

人は成果が見えると「もっと続けたい」という気持ちになり、やる気を自然に引き出せます。

節約は小さな積み重ねの連続なので、数字やチェックマークが積もるほど達成感が増していくのです。

また、チェックシートは「振り返り」にも役立ちます。

どの月に支出が増えたのか、どんな工夫が効果的だったのかを客観的に把握でき、次の改善に生かせます。

ただ節約するのではなく、「見える化」で成長を実感することが習慣化の第一歩です。

ここでのポイントを整理します。

- 成果をチェックシートで数値化・記録する

- 「やった感」がやる気を継続させる

- 積み重ねが達成感を生み、習慣化につながる

- 振り返りに活用し、改善点を発見できる

チェックシートは「見える成果」と「継続力」を同時に育てる強力なツールです。

小さな達成感を積み重ねる重要性

節約を長く続けるために欠かせないのは、小さな成功体験を積み重ねることです。

「今日は500円節約できた」「無駄な買い物を1回我慢できた」といった小さな達成でも十分価値があります。

なぜなら、人は大きな目標だけを追いかけると途中で疲れてしまい、挫折しやすいからです。

小さな成功を記録して「できた自分」を実感することが、次の行動を起こす原動力になります。

心理学的にも「達成感」はモチベーションの維持に直結し、習慣を強化する効果があります。

節約は短距離走ではなくマラソンです。小さな一歩を積み重ねることがゴールに近づく唯一の方法です。

例えば、1日100円節約できれば1年で36,500円の成果になります。

その積み重ねが「もっとできるかも」という自信につながり、前向きなスパイラルを生み出します。

小さな成功を楽しめる人ほど、節約を長く続け、最終的に大きな成果を手にするのです。

ここでのポイントを整理します。

- 大きな目標だけでは続かない

- 小さな成功体験が行動のエネルギーになる

- 「達成感」が習慣を強化する

- 小さな一歩の積み重ねが最終的に大きな成果を生む

小さな達成感は、節約を「我慢」から「楽しみ」へと変える力を持っています。

後回しを防ぐ「即行動」のルール作り

節約を習慣化するうえで大きな敵となるのが「後でやろう」という先延ばしです。

人は決断を先延ばしにすると、結局やらずに終わることが多いため「即行動」のルールが必要です。

例えば、無駄な支出に気づいたらすぐにメモする、固定費の見直しを思いついたらその場で調べる、といった行動が効果的です。

「気づいたら5分以内にやる」というルールを決めるだけで、行動の先延ばしを大幅に減らせます。

また、スマホでリマインダーを設定しておくのもおすすめです。

後回しを防ぐ最大のコツは「やる気が出てからやろう」と思わないことです。

やる気は行動してから湧いてくるものであり、待っていても永遠に来ないケースがほとんどです。

小さな行動をすぐに起こすことで、結果的に大きな節約習慣へとつながります。

さらに、家族や友人にルールを宣言して「見られている環境」を作るとより効果的です。

ここでのポイントを整理します。

- 先延ばしは節約の大敵

- 「5分以内に行動」のルールで即実行を徹底

- やる気は待つのではなく、行動から生まれる

- 周囲に宣言して継続力を高める

後回しをやめ、「即行動」を習慣にすれば、節約は自然と身につきます。

節約は「一時的な努力」ではなく「仕組み」で続けるもの。

チェックや小さな達成感、即行動のルールを取り入れれば、自然と習慣になりますよ!

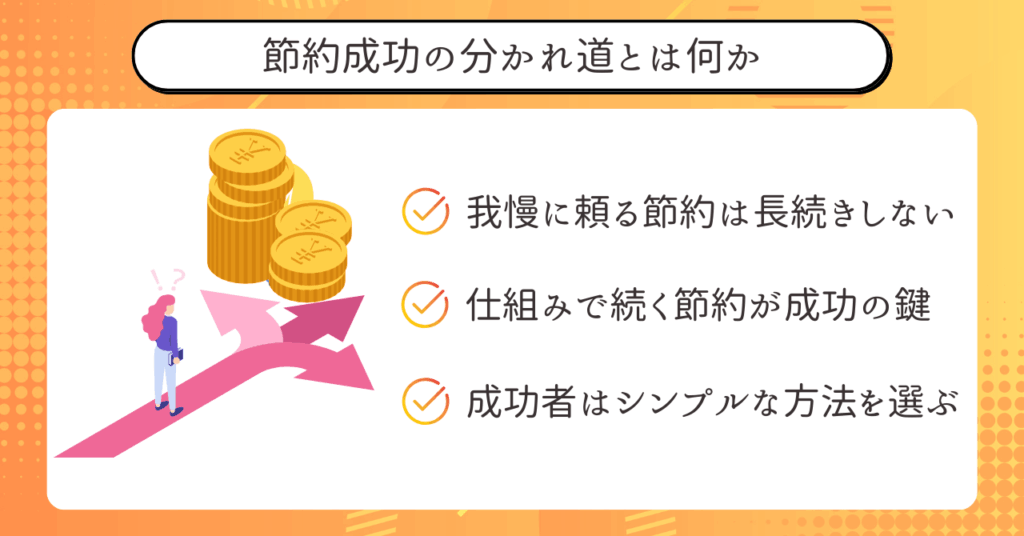

失敗する節約と成功する節約の決定的な違い

節約に挑戦する人は多いですが、続けられる人と挫折する人の間には明確な違いがあります。

多くの場合、失敗する節約は「我慢」「根性」だけに頼る方法です。

反対に、成功する節約は生活に自然に溶け込み、無理なく継続できる工夫があるのです。

例えば、食費を極端に削るような節約は一時的には効果があっても、長くは続きません。

一方で、固定費を見直す・仕組み化する節約は「一度決めれば自動的に続く」ため継続性があります。

この違いを理解せずに始めると、最初の数ヶ月でストレスが溜まり、逆に浪費へと反動が出てしまうケースも少なくありません。

だからこそ、節約を始めるときには「失敗する節約」と「成功する節約」をしっかり見極めることが大切です。

ここからは、失敗と成功の節約を分ける決定的な違いについて詳しく見ていきましょう。

根性・我慢頼みの節約が続かない理由

多くの人が節約で失敗するのは、「根性」や「我慢」だけで乗り切ろうとするからです。

例えば「食費を半分にする」「お菓子を一切買わない」といった極端な制限は、最初は頑張れてもすぐに限界が来ます。

人間の意志力には限界があり、強制的な制約はストレスを蓄積させます。

ストレスが溜まると必ず反動が起き、「ドカ食い」や「衝動買い」で元の生活に逆戻りしてしまうのです。

また、我慢をベースにした節約は「やらされている感」が強く、楽しさが伴いません。

楽しさのない行動は長続きせず、むしろ「節約=つらい」という悪いイメージを残してしまいます。

さらに、根性頼みの節約は「再現性」が低いのも問題です。

短期間だけ成果が出ても、続けられなければ資産形成にはつながりません。

だからこそ、無理に我慢する節約ではなく「自然に続けられる節約」に切り替える必要があるのです。

ここでのポイントを整理します。

- 極端な我慢はストレスと反動を生む

- 楽しさのない節約は長続きしない

- 根性頼みの方法は再現性が低い

- 続けられなければ資産形成には結びつかない

根性や我慢に頼る節約は一時的には効果があっても、長期的には失敗につながります。

継続できる節約術の共通点

節約を長く続けられる人には、共通した特徴があります。

それは「一度仕組みを作れば、自動的にお金が貯まる状態」を意識していることです。

例えば、先取り貯金を設定すれば、意思に頼らず毎月確実に貯金が積み上がります。

また、固定費の削減は一度見直すだけで、翌月から自動的に節約効果が続くのが大きなメリットです。

さらに、継続できる節約術は「我慢」ではなく「工夫」に基づいています。

無理なく取り入れられる工夫こそが、節約を楽しみながら続けるためのカギです。

また、成功者は「小さな成功体験」を積み重ねることでモチベーションを維持しています。

達成感を感じながら進めることで、節約は苦痛ではなく「自己成長の一部」になるのです。

その結果、節約は単なる節約にとどまらず、投資や副業など次のステップにつながっていきます。

ここでのポイントを整理します。

- 仕組み化で自動的にお金が貯まる

- 固定費削減は一度の見直しで効果が続く

- 我慢ではなく工夫で節約を継続する

- 小さな成功体験でモチベーションを維持する

継続できる節約術とは、頑張らなくても自然に成果が出る「仕組みのある節約」なのです。

成功者が選んでいるシンプルな方法

節約で成果を出している人たちは、実は特別なことをしているわけではありません。

彼らが選んでいるのは「シンプルで再現性が高い方法」です。

例えば、格安SIMへの乗り換えや不要なサブスク解約など、一度行えば長期的に効果が続く節約です。

また、支出を「見える化」する家計簿アプリを取り入れるなど、誰でもすぐに実践できる工夫を行っています。

成功している人の多くは、「続ける工夫」に時間を使い、「我慢」には時間を使いません。

シンプルだからこそ続けられ、続けられるからこそ成果が大きくなるのです。

逆に、複雑で手間がかかる節約は、最初はやる気があってもすぐに挫折してしまいます。

成功者は「一度決めれば自動的に節約できる仕組み」を優先し、余計な努力を必要としません。

そして残った時間とエネルギーを、投資や副業など「お金を増やす行動」に振り分けているのです。

ここでのポイントを整理します。

- 成功者はシンプルで再現性の高い方法を選ぶ

- 一度の工夫で長期的に効果が続く節約を重視

- 我慢ではなく仕組みに時間を使う

- 余力を投資や副業に振り分けて成長につなげる

節約の成功は「シンプルさ」と「仕組み化」によって生まれるのです。

節約で大事なのは「我慢」ではなく「仕組み」です。

シンプルで続けられる工夫を取り入れれば、自然にお金が貯まっていきますよ!

ブログやSNSなどの収益を自動化し、「仕組みで稼ぐ習慣」を構築。

節約と同様、我慢を不要にする仕組みづくりの考え方を学べます。

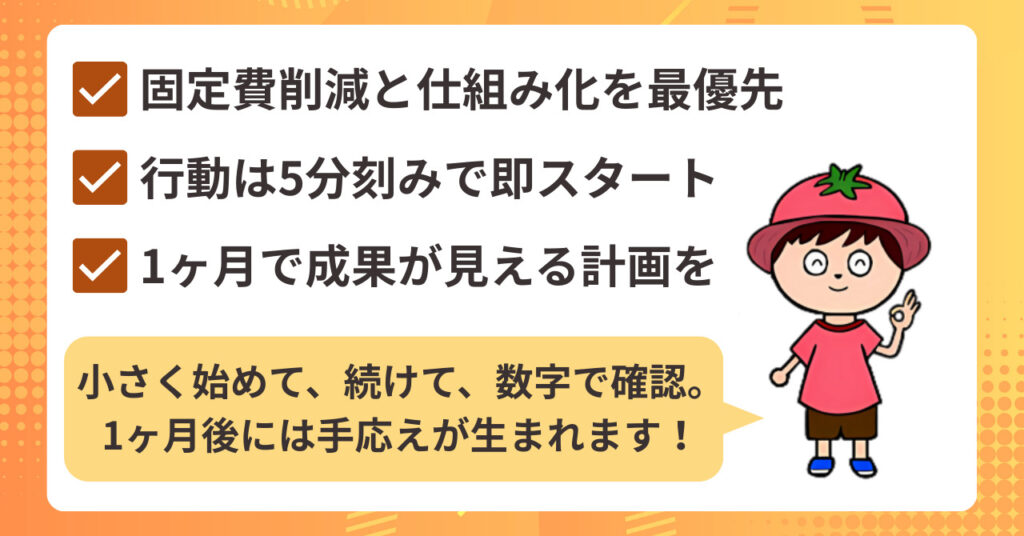

今日からできる実践ステップ

ここまで読んだあなたが最速で成果を出すには、具体的な行動手順に落とし込むことが不可欠です。

やるべきことは多く見えても、実際に動く手順が明確なら迷いは消えます。

この章では「最優先でやること」→「最初の一歩」→「1ヶ月のロードマップ」の順で、今日から着手できる行動を示します。

目的は、意思の力に頼らず、仕組みで自動的に節約が続く状態をつくることです。

手順はシンプルで、固定費・見える化・リプレイスを軸に、時間対効果の高い順で並べ替えます。

各ステップは25分前後で完了するタスクに分解し、先延ばしを防ぐ工夫も組み込みます。

では、具体的に着手順と実行方法を見ていきましょう。

最優先で取り組むべき行動はこれ

最短で家計を軽くするには、まず固定費と一撃の交渉に着手します。

固定費の見直しは「一度の手続きで毎月の支出が自動的に下がり続ける」ため、投下時間あたりのリターンが圧倒的です。

具体的には、格安SIMへの乗り換え、サブスクの一本化・解約、保険の整理の3点が即効性の高い打ち手です。

格安SIMで月5,000円、不要サブスクで月3,000〜5,000円、保険の最適化で月3,000円前後の削減が見込めます。

次に、家賃や大型買い物の値切り交渉など、一撃でインパクトを出せる行動を入れます。

家賃が月1,000円下がるだけでも年1万2,000円、月5,000円なら年6万円です。

ここまでで固定費の土台が整ったら、先取り貯金でお金の流れをロックします。

給料日の翌日に「自動で」貯金口座へ移す設定を行い、残りで生活する仕組みを完成させましょう。

同時に、チェックシートで実行状況と削減額を記録し、可視化で継続を後押しします。

最後に、日常のリプレイスを1つだけ決めます。例えば「飲み物は箱買いのお茶を持参する」です。

これだけで毎日100円の削減、月3,000円、年3万6,000円が狙えます。

まとめると、最優先は〝固定費→交渉→先取り→見える化→リプレイス〟の順で一気に組み上げることです。

この順序なら、今日から確実に数字が動きます。

- 固定費(格安SIM・サブスク・保険)を最優先で削減

- 家賃や大型出費は相見積もり+交渉で一撃の効果

- 先取り貯金でお金の流れを自動化

- チェックシートと1つのリプレイスで継続を加速

まずは順番通りに5つのレバーを下げるだけ。効果は来月の明細に必ず現れます。

「最初の一歩」を踏み出す具体的な方法

最初の一歩で重要なのは、完璧を目指さず摩擦の少ない行動から始めることです。

人は「面倒」と感じた瞬間に止まるため、行動を5分で完了する単位に刻みます。

例として格安SIMなら、今日は「利用中プランの料金とデータ量をスクショ」だけ。

次に「候補3社の料金ページを開いてタブ固定」、さらに「MNP手続きの手順を1分で確認」まで。

サブスク整理は「カード明細の定期支払に★マーク」「使っていないものに×マーク」から。

解約作業は25分のタイムボックスを2回。集中と達成感が両立します。

先取り貯金は「貯金口座を1つ用意」「毎月の自動振替額を決める」「翌営業日を指定」の3クリックで完了します。

チェックシートは、日付・実行したタスク・削減額の3列だけで十分。空欄ゼロを目指してください。

リプレイスは「飲み物を箱買いして玄関に置く」「カバンに1本入れる」までを今日のミッションに。

意思ではなく配置で行動を誘導するのがコツです。見える場所に置けば、自然と続きます。

先延ばし防止には、〝5分以内に着手〟と〝人に宣言〟を組み合わせます。

「今から格安SIMの候補を3つ開く」と自分に言い切るだけで、行動のハードルは劇的に下がります。

達成後はチェックシートにチェックと金額を記録し、達成感を可視化します。

これまでの内容をまとめると以下のとおりです。

- 行動は5分単位に分解して摩擦を最小化

- 25分×2回のタイムボックスで解約を一掃

- 先取り貯金とチェックシートで自動化+可視化

- 配置で習慣を誘導し、宣言で先延ばしを封じる

一歩は小さく、動きは早く。成功体験を積むほど次の行動は軽くなります。

1ヶ月後に成果を実感するロードマップ

ここでは4週間で目に見える成果を作るための実行計画を提示します。

週ごとに焦点を1つに絞り、完了と数字の可視化を徹底します。

Week1:通信費とサブスク

格安SIMへ申込→開通までを完了し、サブスクは重複と未使用を解約します。

想定効果は、通信費で月5,000円、サブスクで月3,000〜5,000円。合計で月8,000〜10,000円の削減です。

Week2:先取り貯金と保険の整理

給料翌営業日に自動振替を設定し、不要・過剰な補償を見直します。

ここで月3,000円前後の固定費削減と「貯金が自動で増える仕組み」が完成します。

Week3:交渉とメルカリ

家賃や更新料の見直し交渉、不要品の一括出品で臨時収入を作ります。

交渉で月1,000〜5,000円の固定費削減、不用品売却で1万〜3万円のキャッシュインが狙えます。

Week4:リプレイスの定着と振り返り

飲み物・お菓子・外食のうち1つをリプレイスし、行動ログと削減額を集計します。

1ヶ月合計では、固定費で月12,000〜18,000円、リプレイスで月3,000円前後、合計で月15,000〜21,000円の改善が期待できます。

チェックシートに「累計削減額」と「来月の改善点」を記入し、翌月に引き継ぎましょう。

このペースなら、半年で9万〜12万6,000円、1年で18万〜25万2,000円のベース改善が見込めます。

ここにボーナスの一部や副収入、不用品売却益を上乗せすれば、年間100万円への到達は現実的です。

まとめると以下のとおりです。

- Week1:通信費&サブスクを完了(8,000〜10,000円/月)

- Week2:先取り貯金と保険整理で自動化(+3,000円/月)

- Week3:交渉と売却で固定費削減+臨時収入

- Week4:リプレイス定着と振り返りで来月に接続

計画はシンプルに、数字は具体的に。1ヶ月後、家計の変化を確実に体感できます。

今日の25分が、来月の固定費を変える。

小さく始めて、続けて、数字で確認。

このサイクルを回すだけで、1ヶ月後には手応えが生まれます!

ここまでの内容はYouTube動画「新卒でも年100万貯めれた!我慢不要のズボラ節約術5選」でもわかりやすく解説しています。

文章で学んだ流れを、動画で実例や図解を交えて確認すれば、さらに理解が深まります。

スマホで聞き流せるので、忙しい方でも気軽にチェックできますよ。

節約で年間100万円を実現するためのまとめ

節約は単なる我慢や根性に頼るものではなく、生活に自然と組み込める「仕組みづくり」が重要です。

最初の100万円は、人生を変える資金源となり、投資や副業など新しい挑戦を支える基盤になります。

一方で、失敗する節約と成功する節約には明確な違いがあり、その違いを理解することが継続のカギです。

格安SIMへの乗り換えやサブスク整理、リプレイスなどの「仕組み化された節約術」は、一度の工夫で自動的に効果が続きます。

さらに、チェックシートによる〝見える化〟や、小さな成功体験の積み重ねは、習慣化を後押しして行動力を高めます。

今日から一歩を踏み出せば、1ヶ月後には固定費や支出の変化を数字で実感できるでしょう。

節約は最終目的ではなく、自由な選択肢を増やすための手段です。

年間100万円を実現する節約習慣を身につけ、未来の資産づくりを加速させましょう。

仮想通貨で月5万円を目指す!初心者でも失敗しない投資資産運用の秘訣

しょーてぃさんのBrain「仮想通貨マスター講座~残業70時間でも仮想通貨で脱サラ!動画55本(6時間)」では、年500万円の収益化に成功した仮想通貨のノウハウが全て詰まっています。

- 「投資って何すればいいの?」がゼロになる、やるべき行動テンプレート

- 手を動かすだけで資産が増える、反復型ワーク式ステップ解説

- 投資初心者でも数字を伸ばせる〝キャッシュフロー改善ToDoリスト〟付き

- 学ぶ→実行→改善のループを回す〝成果構築ルーチン〟の設計図

- 〝行動できない人〟でも前に進める!仕組み化された実践チェックシート

- 【成果直結】投資成績を底上げする〝改善フィードバック表〟の中身とは?

- 投資に必要な〝数字思考〟を自然に身につけるテンプレート構造

- 投資リスクを抑える〝初動設計〟で失敗しない運用スタート術

- 何も知らなくてOK!仮想通貨ゼロスタートの完全ロードマップ

- 再現性100%のタスク分解術で、仮想通貨投資の迷いを一掃

- 知識だけで終わらない!〝成果が出る人〟だけが使うワークの正体

- FPに20万円払う必要なし!埋めるだけで完成する資産運用プランシート

- 【即金対応】10万円をノーリスクで作るセルフバック完全マニュアル

- 放置型運用も可!〝ほったらかしで資産が増える〟仕組みの作り方

- SNS初心者でも真似るだけ!仮想通貨副業テンプレート(X&note対応)

- 質問回数無制限!「わからない」が〝進まない理由〟にならない環境

- 復習効率を3倍に上げる!聞き流しOKな全講座音声再生リスト

- 知識ゼロからでも最短で稼げる〝初心者特化型10大特典〟つき

- 誰でも資産構築できる!全55本の超実践動画カリキュラムを完全公開

- 総スライド800枚超!6時間で資産運用の全体像がつかめる教材設計

しょーてぃさんのXでは、失敗しない仮想通貨の運用法が学べます。

フォローしていない方は、ぜひフォローして発信をチェックしてください。

しょーてぃさんのXはこちら。