Brainメディア運営部です!

今回の記事は、1年間で1,863人が受講した「仮想通貨マスター講座」で大人気のしょーてぃさんから情報を提供していただきました。

簡単にしょーてぃさんの紹介をさせていただきます。

今回はしょーてぃさんの情報をもとに仮想通貨にまつわる〝税金の壁〟をどう乗り越えるか、その現実的な選択肢について詳しく解説していきます。

「え、ビットコインの利益って、半分以上が税金で取られるの?」

そんな話を聞いて、仮想通貨に対して不安や疑問を感じた方も多いのではないでしょうか。

実際、ビットコインなどを現物で保有し、値上がり益を得た場合、最大で〝55%〟もの税金がかかるケースもあります。

せっかくの利益が半分以上引かれてしまう。

これでは、資産形成の手段として躊躇するのも無理はありません。

しかし、ここで知っておきたいのが〝正面突破ではなく、合法的にスルーする方法〟があるという事実です。

そのひとつが、〝NISAを活用したビットコイン関連株への投資〟。

仮想通貨を直接保有せずとも、ビットコインの価値と連動する企業の株をNISA口座で購入することで、

〝利益がまるごと非課税〟という大きなメリットが得られます。

たとえば関連企業の株価がビットコインとともに上昇した場合、

その含み益はそのまま自分の資産として手元に残り、再投資もしやすくなります。

〝税金ゼロ〟という選択肢があることで、仮想通貨への向き合い方も大きく変わってくるはずです。

本記事では、「なぜビットコインの税率がここまで高いのか?」という前提から、

「どの企業がビットコインと連動しているのか?」まで、わかりやすく丁寧に解説しています。

仮想通貨に興味はあるけれど、税金のハードルで一歩を踏み出せなかったという方に、ぜひ読んでいただきたい内容です。

目次

- 第1章:なぜ〝ビットコイン現物投資〟が敬遠され始めたのか

- 第2章:NISAで非課税にできる〝ビットコイン関連株〟という選択肢

- 第3章:関連株の種類一覧と特徴まとめ【保存推奨】

- 第4章:日本の代表銘柄「メタプラネット」の実態を暴く

- 第5章:あなたが投資前に必ずチェックすべき3つの視点

- 第6章:数値では見えない最大リスク 信用の掛け算構造

- 第7章:それでもあなたが「関連株」に惹かれる理由とその裏側

- 第8章:結局、今から買うなら「現物」か「関連株」か?

- 第9章:未来の波に乗るために 今すべき準備と心得

- まとめ:〝非課税×ビットコイン〟に向き合うとき、見逃してはいけない本質

- 仮想通貨で月5万円を目指す!初心者でも失敗しない投資資産運用の秘訣

第1章:なぜ〝ビットコイン現物投資〟が敬遠され始めたのか

仮想通貨の成長性には期待しているけれど、

〝税金が高すぎる〟という理由で一歩を踏み出せない人は多いです。 実際、ビットコインの現物投資には

〝最大55%の課税リスク〟がつきまといます。 この章では、税制の仕組みを分かりやすく解説しながら、

「なぜ現物投資が敬遠され、

代わりに関連株やNISAが注目されているのか」を丁寧に紐解いていきます。 まずは税制の〝真実と誤解〟から確認していきましょう。

仮想通貨の成長性には期待しているけれど、

〝税金が高すぎる〟という理由で一歩を踏み出せない人は多いです。 実際、ビットコインの現物投資には

〝最大55%の課税リスク〟がつきまといます。 この章では、税制の仕組みを分かりやすく解説しながら、

「なぜ現物投資が敬遠され、

代わりに関連株やNISAが注目されているのか」を丁寧に紐解いていきます。 まずは税制の〝真実と誤解〟から確認していきましょう。高すぎる税率の現実と誤解(雑所得55%の仕組み)

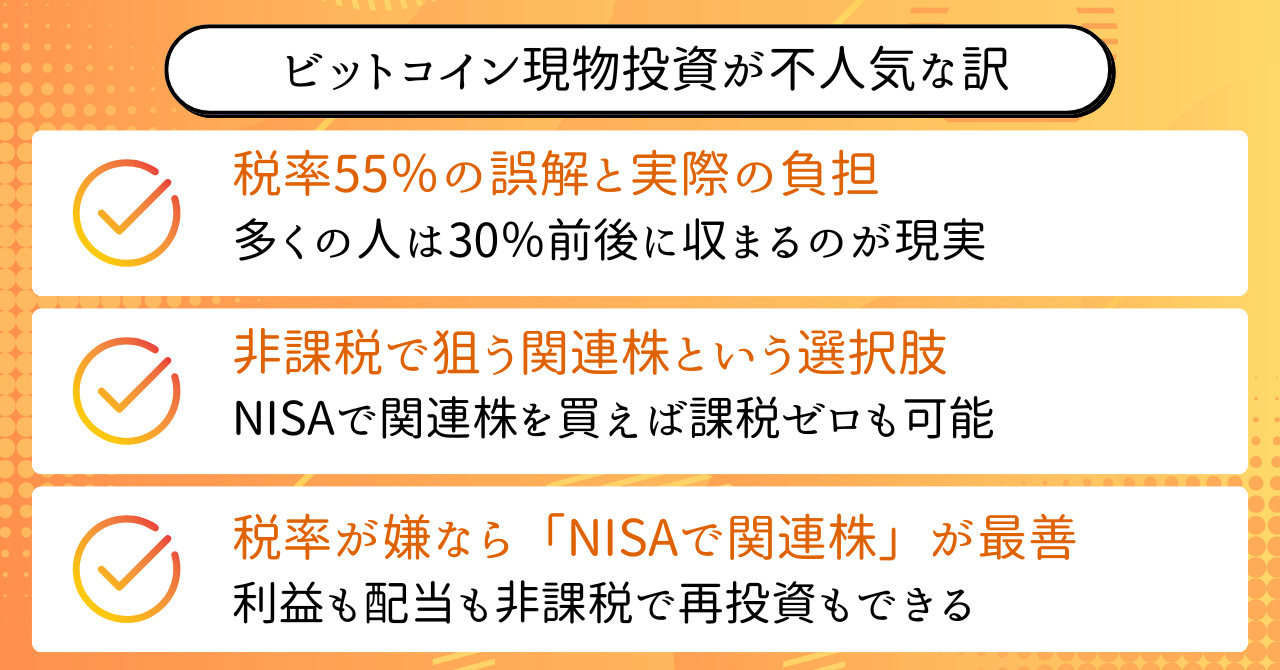

〝仮想通貨の利益には最大55%の税金がかかる〟。 このインパクトある数字を見て、 ビットコイン投資をやめた人も少なくないはずです。 しかし、ここには一つ大きな誤解があります。 税率55%が適用されるのは 〝課税所得が4,000万円を超える一部の高所得者〟だけ。 実際には、多くの人にとってそこまでの税負担にはなりません。 例えば、年収500万円の会社員が仮想通貨で300万円の利益を得た場合、 税率はおおむね30%〜33%程度。 これは株式の税率20%と比べて若干高い程度で、 そこまで過剰に恐れる必要はありません。 この章で押さえておくべきポイントは以下の3つです。- 〝55%課税〟は一部の高所得者に限られること

- 多くの人は〝30%前後の実効税率〟に収まること

- 〝株式との税率差は14%前後〟であるという事実

「非課税にしたい」投資家が取った次の一手とは?

現物ビットコインへの投資が〝課税リスク〟を伴うと知った人たちは、 次にこう考え始めます。 「だったら、〝非課税で仮想通貨の値上がり益〟を狙える方法はないのか?」と。 その答えが、〝ビットコイン関連株をNISAで保有する〟という選択肢です。 株式であれば、NISAを使うことで 売却益も配当も〝非課税〟にできます。 しかも、関連株の中にはビットコインの価格と連動性が高い銘柄も存在しており、 間接的に〝ビットコインに投資するのと同じ効果〟が期待できるのです。 この選択肢が注目されている背景には、以下のような事情があります。- 〝NISAで非課税になる〟圧倒的な節税メリット

- 〝ビットコイン価格に連動する銘柄〟が複数存在する

- 〝売却益や配当を再投資できる〟ことで福利効果も得られる

結論:税率が嫌なら、NISAを使うのが最善

結論から言うと、〝税金の高さがネック〟なら、 ビットコインを現物で買うのではなく、 NISAで関連株に投資するのが賢い選択です。 NISAなら、売却益も配当も完全に〝非課税〟になります。 しかも、制度上の上限額までなら何度でも投資が可能で、 利益をそのまま再投資することで〝複利の効果〟を最大限活かすことができます。 特に、価格と連動性が高い関連株を選べば、 〝値上がり益〟の恩恵は十分に得られます。 この判断が合理的である理由は以下のとおりです。- 〝最大55%の課税〟から完全に逃れられる唯一の方法である

- 〝ビットコイン価格と連動する株〟が存在しており、同じ成果を狙える

- 〝長期保有に適した制度〟なので、ビットコインの成長を見越した戦略にマッチする

現物か、NISAか。投資の出発点を間違えないことが、将来的な差を決定づけます。

仮想通貨は今から買っても儲かる?投資の始め方やコツを年間500万円の利益を出したプロが解説

第2章:NISAで非課税にできる〝ビットコイン関連株〟という選択肢

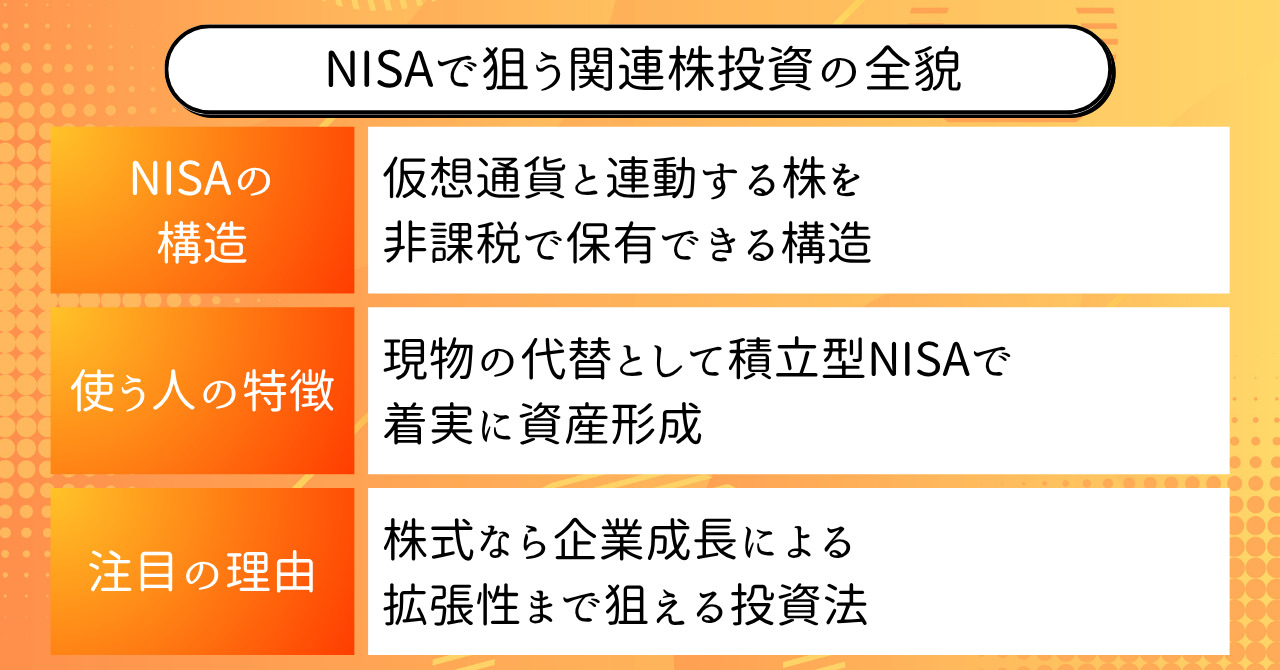

〝ビットコインの現物投資に躊躇する人〟の次なる一手として注目を集めているのが、

〝NISAを活用したビットコイン関連株投資〟です。 節税をしながら将来性のある分野に投資できるという点で、

金融リテラシーの高い層から静かに注目を集め始めています。 理由は明確で、

〝現物仮想通貨の税率の高さ〟と〝関連企業株の非課税枠〟の差に気づいた一部の層が、

いわば〝抜け道〟としてこの手法を採用し始めているからです。 しかもこれは裏技でも何でもなく、

国が認めた制度をフル活用しているだけ。 合法かつ現実的な資産形成ルートとして

確実に選択肢に入れておくべき方法です。 この章では、その仕組みの全体像、

実際に活用している層の特徴、

そしてなぜ注目されるのかという背景を、

具体例とともに深掘りしていきます。

〝ビットコインの現物投資に躊躇する人〟の次なる一手として注目を集めているのが、

〝NISAを活用したビットコイン関連株投資〟です。 節税をしながら将来性のある分野に投資できるという点で、

金融リテラシーの高い層から静かに注目を集め始めています。 理由は明確で、

〝現物仮想通貨の税率の高さ〟と〝関連企業株の非課税枠〟の差に気づいた一部の層が、

いわば〝抜け道〟としてこの手法を採用し始めているからです。 しかもこれは裏技でも何でもなく、

国が認めた制度をフル活用しているだけ。 合法かつ現実的な資産形成ルートとして

確実に選択肢に入れておくべき方法です。 この章では、その仕組みの全体像、

実際に活用している層の特徴、

そしてなぜ注目されるのかという背景を、

具体例とともに深掘りしていきます。「裏ルート投資」とは?仕組みの全体像

結論から言うと、〝ビットコイン関連株をNISAで買う〟という選択肢は、 合法かつ税務的にも有利な〝裏ルート〟です。 現物仮想通貨の最大税率55%に対し、 NISAで株式を購入すれば〝税率ゼロ〟。 この仕組みを知っているだけで、 最初から〝勝ちやすい土俵〟で戦えるというわけです。 たとえば、ある企業がビットコインを多く保有している場合、 その企業の株価はビットコイン価格と連動しやすくなります。 その株式をNISAで購入すれば、 価格上昇による利益に対して税金がかからない。 つまり、ビットコインに直接投資しなくても、 その値動きの恩恵だけは享受できるというわけです。 この章で押さえるべきポイントは次の3つです。- 〝NISA×関連株〟という仕組みは完全に合法であり、税制の知識がある人ほど注目している

- 関連株の多くはビットコイン価格と相関があり、〝値動きの恩恵〟を受けられる

- 現物ビットコインよりも税制面で圧倒的に有利になる可能性がある

どのような層がこの方法を活用しているのか

〝NISAでビットコイン関連株を買う〟という手法を実際に使っているのは、 意外にも20代〜30代の〝堅実な個人投資家〟たちです。 彼らは現物ビットコインを怖がっているわけではありません。 むしろ、仮想通貨の将来性を強く信じているからこそ、 〝現物のリスク〟と〝税制の弱点〟を避け、 長期で資産を増やす方法を選んでいるのです。 たとえば、ある副業サラリーマンは、 毎月5万円を積立型NISAに回し、 ビットコイン関連株をコツコツ購入。 結果、相場の上昇とともに、 現物投資以上に〝複利効果〟を感じているといいます。 この章で押さえておくべきポイントは次の3つです。- 活用しているのは、ギャンブル思考ではない〝中長期志向〟の個人投資家

- 彼らは〝税金で損をしない仕組み〟に敏感で、合理的な運用を選んでいる

- 現物への投資を否定せず、その代替や併用として戦略的に関連株を選んでいる

なぜ注目されているのか→合法×節税×拡張性

注目される最大の理由は、 〝税金を抑えながら将来性あるテーマに乗れる〟という3拍子が揃っているからです。 しかも、これは決して裏技でも裏道でもなく、 〝国が用意した制度内〟で完結する方法。 節税・合法・拡張性、 この3点を一度にクリアできる手法は、 投資全体を見渡しても多くありません。 たとえば、現物ビットコインを買って値上がりを待つ場合、 最終的な利益に最大55%の税金が課されます。 一方、関連株であれば株式の税率(20%)で済み、 NISA口座であればさらに〝非課税〟になります。 そして、投資先が〝企業〟である以上、 その企業が今後どんなビジネスを展開するかによって 〝株主としての恩恵〟を受けられる拡張性も持ち合わせています。 この章で押さえるべきポイントは以下の通りです。- 税率の観点では、現物投資よりも関連株投資のほうが有利になる場合がある

- NISA制度を活用すれば、利益に対して〝税金ゼロ〟で運用可能

- 企業の成長と連動するため、〝ビットコイン以外の収益源〟も期待できる

知識があるかどうかで、ここまで戦略に差がついてしまう。だからこそ、制度を理解した人だけが選べるこの手法を、見逃さないでください。

第3章:関連株の種類一覧と特徴まとめ【保存推奨】

〝ビットコインの現物を買わずに恩恵を受けたい〟。 そんな思考から注目されているのが、

〝ビットコイン関連株〟という選択肢です。 ただし、ひとことで関連株といっても、

その中身は実に多様。 〝ビットコインに強く連動する銘柄〟もあれば、

実はほとんど相関がない企業まで混在しています。 だからこそ、単なる銘柄名だけで判断するのは危険です。 この章では、代表的な6つのタイプに分類したうえで、

それぞれの〝収益構造〟と〝価格連動性〟を明確に整理。 さらに、タイプごとのリスクの違いまで掘り下げていきます。 関連株で資産を築きたいなら、

まずは〝構造の違い〟から理解してください。

〝ビットコインの現物を買わずに恩恵を受けたい〟。 そんな思考から注目されているのが、

〝ビットコイン関連株〟という選択肢です。 ただし、ひとことで関連株といっても、

その中身は実に多様。 〝ビットコインに強く連動する銘柄〟もあれば、

実はほとんど相関がない企業まで混在しています。 だからこそ、単なる銘柄名だけで判断するのは危険です。 この章では、代表的な6つのタイプに分類したうえで、

それぞれの〝収益構造〟と〝価格連動性〟を明確に整理。 さらに、タイプごとのリスクの違いまで掘り下げていきます。 関連株で資産を築きたいなら、

まずは〝構造の違い〟から理解してください。関連株には6タイプある:分類で見抜く〝本当の中身〟

結論から言えば、〝どの事業タイプに分類されるか〟によって、 株価の動き方はまったく変わります。 似ているように見えても、実態は 〝連動率も利益の出方も真逆〟というケースも珍しくありません。 代表的な6タイプは以下の通りです。- 〝トレジャリー型〟:企業が直接ビットコインを保有し、資産の一部として運用している。連動性は非常に高いが、新株発行などの希薄化リスクも。

- 〝マイニング型〟:ビットコインの採掘事業を主軸とする企業。BTC価格が上がると利益も増えるが、設備投資や電気代が重荷になることも。

- 〝取引所型〟:仮想通貨の売買仲介を行い、手数料で利益を上げる。BTC価格よりも〝売買ボリューム〟に依存。

- 〝FinTech型〟:仮想通貨を使った決済や送金サービスを提供する。連動性は薄く、金融・テック株の性格に近い。

- 〝セルフカストディ型〟:ウォレットやセキュリティソリューションを開発・提供する。ビットコイン価格と直接の相関は少ない。

- 〝ETF型〟:現物や先物の価格に連動する上場投資信託。管理費や手数料が発生するが、価格の純粋な連動性は高い。

〝収益構造〟と〝BTC連動度〟を数値で見るとこうなる

ビットコイン関連株に投資するなら、 〝どこで稼いでいる会社か〟を知ることが最優先です。 なぜなら、事業収益の源泉が異なれば、 同じ相場環境でも〝動き方〟がまるで違うからです。 たとえば、- トレジャリー型:収益の中心が保有BTCの含み益。BTCが下がれば企業価値も直撃。

- マイニング型:採掘成功による報酬が主。BTC価格上昇×採掘難易度が低いほど利益増。

- 取引所型:取引高とスプレッド幅が鍵。BTC価格が乱高下するほど収益が伸びる。

- 〝どこで利益を上げているか〟=企業の収益エンジンを見抜く

- 〝BTC価格にどう反応するか〟=値動きとの相関性を把握する

- 〝相場以外の要素にも強いか〟=他事業や地政学的リスクの影響も加味する

タイプでリスクはこう変わる→見えない落とし穴に注意

結論から言えば、〝タイプによって背負うリスクの質はまったく異なる〟ため、 戦略的なポートフォリオ設計が必要です。 なぜなら、たとえばトレジャリー型は価格が上がると株価も大きく上昇しますが、 その反面でBTCが急落すれば企業価値も急降下します。 一方、取引所型は価格の上下ではなく〝出来高〟に影響を受けるため、 〝下落相場でも利益が出る〟という利点もあります。 こうした性質の違いを無視して、「値上がりしそうな株だから」という理由だけで買うと、 相場が崩れたときに真っ先に大損を抱える可能性が高まります。 この章の要点をまとめると、- トレジャリー型は〝価格連動は強いが〟ボラティリティも大きい

- 取引所型は〝出来高依存型〟なので価格下落局面でも強みがある

- ETF型は〝純粋にBTC連動〟だが、保有コストに注意

投資の成果は、〝入口の判断〟で9割決まります。

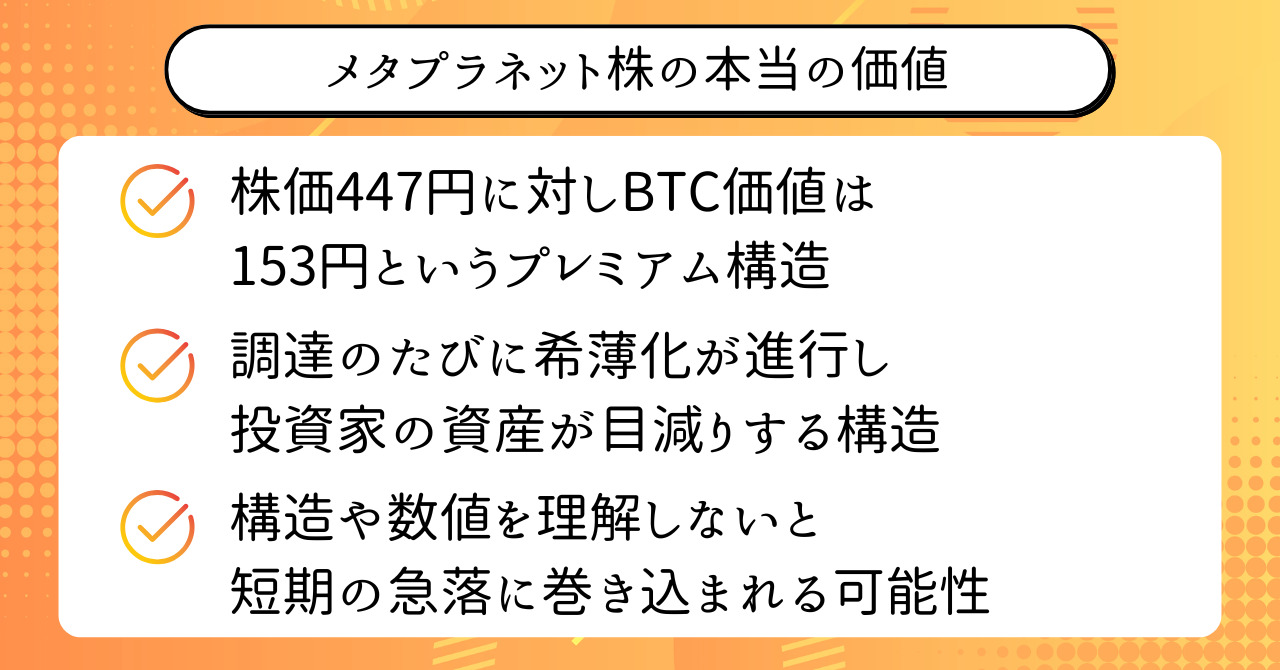

第4章:日本の代表銘柄「メタプラネット」の実態を暴く

ビットコイン関連株の中でも、

特に注目度が高いのが日本市場に上場する

〝メタプラネット〟です。 〝ビットコインを大量保有する上場企業〟としてSNSでも話題を集め、

短期的に株価が急騰する場面もありました。 しかしこの銘柄、

構造を知らずに飛びつくと、

〝高値でつかんで即死〟するリスクもあります。 この章では、1株あたりのビットコイン価値と株価の乖離、

新株発行による価値の希薄化、

そして仕組みを理解せずに投資することの危険性について、

具体的なデータをもとに深掘りしていきます。

ビットコイン関連株の中でも、

特に注目度が高いのが日本市場に上場する

〝メタプラネット〟です。 〝ビットコインを大量保有する上場企業〟としてSNSでも話題を集め、

短期的に株価が急騰する場面もありました。 しかしこの銘柄、

構造を知らずに飛びつくと、

〝高値でつかんで即死〟するリスクもあります。 この章では、1株あたりのビットコイン価値と株価の乖離、

新株発行による価値の希薄化、

そして仕組みを理解せずに投資することの危険性について、

具体的なデータをもとに深掘りしていきます。447円の株価に対してBTC価値は〝153円〟→2.9倍のプレミアム

結論から言えば、現在のメタプラネットの株価には 〝実際のBTC価値を大幅に上回るプレミアム〟が乗っています。 ある決算期における1株あたりのビットコイン保有価値は〝約153円〟。 それに対して、当日の株価は〝447円〟でした。 つまり、株価は実態価値の〝約2.9倍〟で推移していたことになります。 この乖離は、以下の3つの視点から読み解けます。- 投資家の多くが〝将来的なビットコイン価格の上昇〟を見込んでいる

- 本業による収益や利益成長は、株価にほとんど反映されていない

- 需給と期待だけで価格が構成される、極めて投機的なフェーズにある

新株発行による〝価値の希薄化〟リスクとは

もうひとつ見逃せないのが、 〝新株発行による価値の希薄化〟です。 メタプラネットは 「株を発行→資金調達→ビットコイン購入」というループで事業を拡大しています。 この仕組み自体は理にかなっているように見えますが、 投資家側から見ると次のようなリスクを伴います。- 新たに株が発行されると、既存株主の保有価値が相対的に薄まる

- 結果として、1株あたりのBTC価値が下がり、実質的な資産価値も低下する

- 株価が上がっていても、企業全体としての価値はそれに伴っていないケースがある

結論:仕組みを知らずに買うと即死

メタプラネットのような銘柄は、 〝仕組みを理解せずに買うと大きな損失を被るリスクがある〟 ということを、最初に頭に入れておく必要があります。 理由は明快で、 株価の上昇は必ずしも〝企業価値の上昇〟ではないからです。 むしろ、人気化して短期的に価格が上がったあと、 急激に利益確定売りが入り暴落する、 というパターンが何度も繰り返されています。 特に注意すべきは以下の3点です。- 株価は一見上がっていても、BTC保有価値と乖離していれば割高リスクがある

- 新株発行のタイミング次第で、想定していたリターンが打ち消される可能性がある

- 事業そのものの収益性が低いため、〝BTCの価格任せ〟の構造になりやすい

表面的な熱狂ではなく、本質を見抜ける人だけがこの市場で勝ち残れるのです。

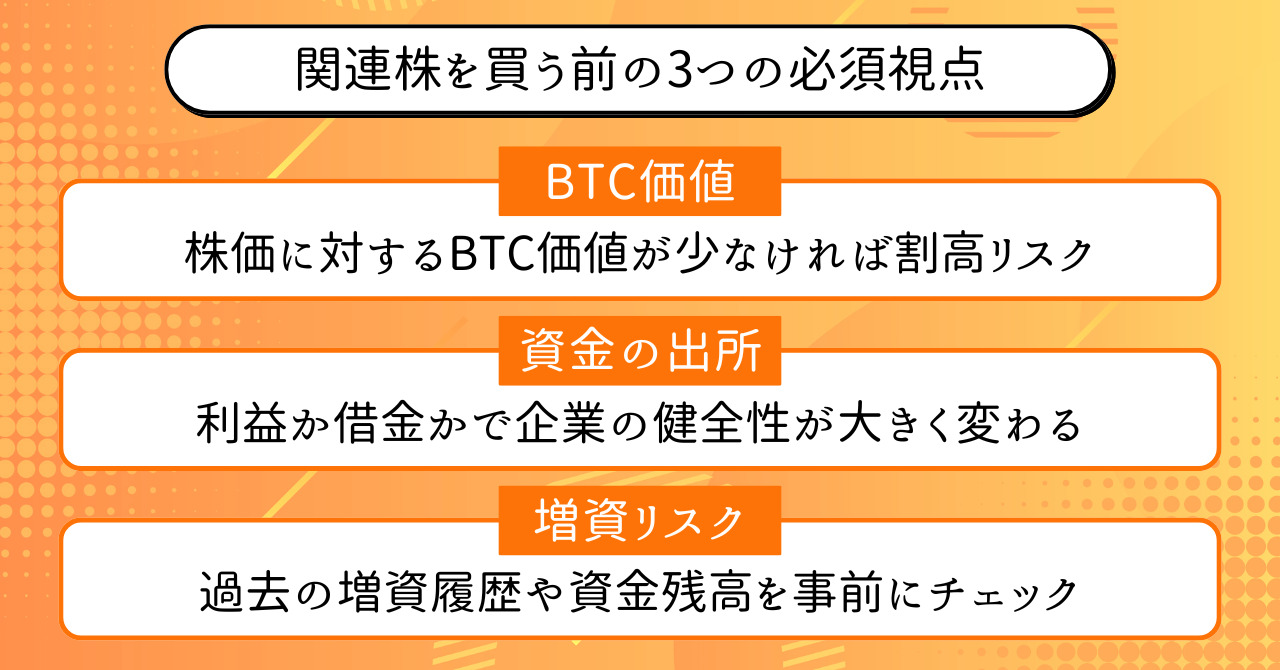

第5章:あなたが投資前に必ずチェックすべき3つの視点

関連株への投資で

〝利益を得られる人と損する人の違い〟は、

情報の見方にあります。 単に「値上がりしそうだから買う」という感覚で手を出すと、

思わぬ落とし穴にハマりかねません。 特に〝ビットコインを保有している企業の株〟は、

価格の裏に複雑な構造が隠れていることが多く、

その見極めが勝敗を分けます。 この章では、投資前に必ずチェックすべき

〝3つの視点〟を具体的に紹介します。 数字と仕組みに注目すれば、

リスクを抑えて〝伸びる株〟だけを見抜けるようになります。

関連株への投資で

〝利益を得られる人と損する人の違い〟は、

情報の見方にあります。 単に「値上がりしそうだから買う」という感覚で手を出すと、

思わぬ落とし穴にハマりかねません。 特に〝ビットコインを保有している企業の株〟は、

価格の裏に複雑な構造が隠れていることが多く、

その見極めが勝敗を分けます。 この章では、投資前に必ずチェックすべき

〝3つの視点〟を具体的に紹介します。 数字と仕組みに注目すれば、

リスクを抑えて〝伸びる株〟だけを見抜けるようになります。「いくらのBTCを間接保有できるのか?」

結論から言えば、〝1株あたりに換算して、 いくら分のBTCを持てているのか?〟を見れば、 銘柄の実力が明確になります。 なぜなら、表面的な株価が高くても、 裏付けとなるBTCが少なければ 〝過大評価〟の可能性があるからです。 判断ポイントは以下の3つです。- 企業全体のBTC保有量を調べる(IR資料や決算資料に記載)

- 発行済株式数で割り、〝1株あたりBTC価値〟を算出

- 現在の株価と比べ、過剰評価か割安かを確認

「企業はどんな資金でBTCを買っているのか?」

次に見るべきは、 〝BTCをどんなお金で買っているのか〟という視点です。 自社の稼いだ利益で買っているのか、 増資や借入で買っているのかで、 意味合いは大きく異なります。 確認すべき点は以下の3つです。- 直近の財務諸表で〝営業キャッシュフロー〟のプラス/マイナスを確認

- ビットコイン購入の出資元が自己資本か他人資本かを見極める

- 負債比率が高すぎないか、将来的な資金繰りリスクを把握

「増資リスクはどの程度あるのか?」

3つ目の視点は、 〝これから先の増資リスク〟です。 増資とは、新たに株式を発行して資金を調達すること。 企業にとっては成長資金ですが、 投資家にとっては 〝持ち株の価値が薄まる行為〟になります。 チェックポイントは次の通りです。- 過去の増資履歴や、株式発行回数をIRで確認

- 現時点の資金残高や調達余地を財務諸表から把握

- 次の増資を示唆する情報(増資枠の開示や計画)を見逃さない

結論:これを見ずに買う人が大損する

結論から言えば、〝この3つの視点を見ずにビットコイン関連株を買うと、 大損するリスクが非常に高い〟です。 理由は、株価の裏にある構造を理解しないまま参入すると、 表面だけで判断しがちになるからです。 たとえば、「ビットコインが上がってるからこの株も上がるはず」と購入し、 実際には増資と希薄化で利益がすべて相殺された。 そんなパターンは日常茶飯事です。 この章の要点を再確認しましょう。- 〝1株あたりのBTC保有価値〟を必ず計算する

- 〝購入資金の出所〟から企業の健全性を読み取る

- 〝増資リスク〟の大小を過去実績と開示資料から予測する

その差が、投資の明暗を分ける決定的な分岐点になるのです。

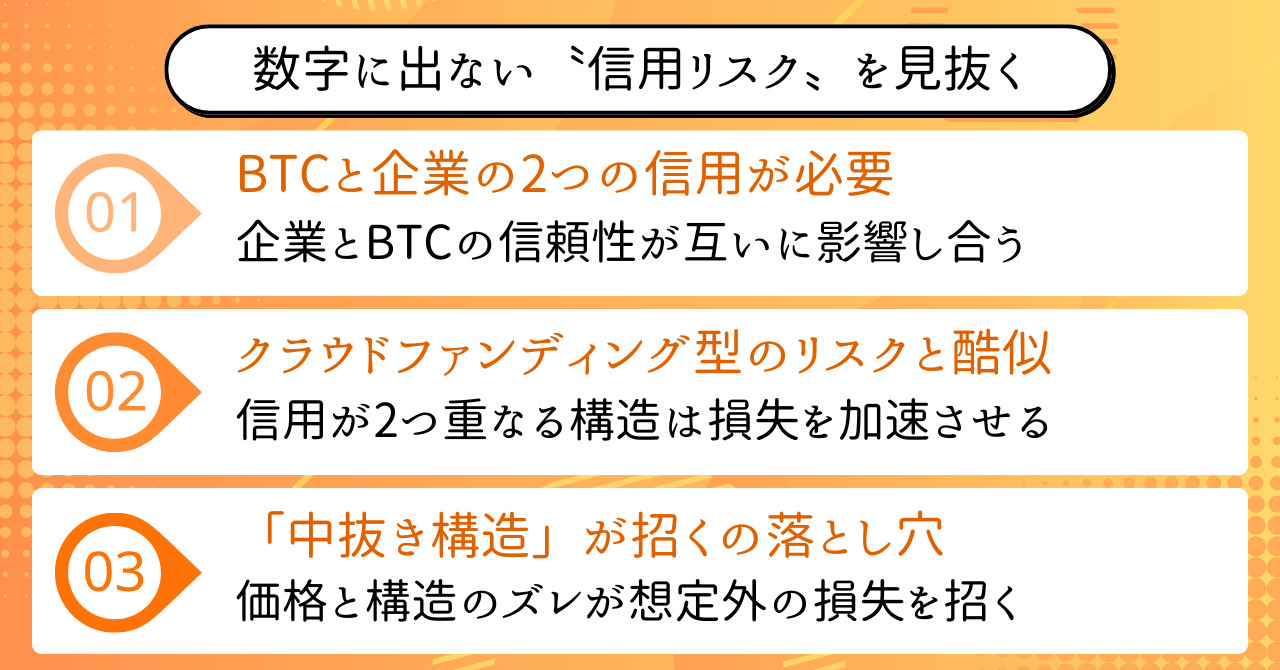

第6章:数値では見えない最大リスク 信用の掛け算構造

関連株に投資する際、

ほとんどの人が注目するのは〝数値〟です。 BTCの保有量、株価、1株あたりの資産価値。 もちろんこれらは重要ですが、

実はもうひとつ、見落とされがちな

〝目に見えない構造的リスク〟があります。 それが〝信用の掛け算構造〟です。 企業とBTC、2つの信用が同時に作用するこの構造は、

数字には現れないリスクの温床になります。 この章では、表面的なデータでは判断できない深層リスクを丁寧に掘り下げていきます。

関連株に投資する際、

ほとんどの人が注目するのは〝数値〟です。 BTCの保有量、株価、1株あたりの資産価値。 もちろんこれらは重要ですが、

実はもうひとつ、見落とされがちな

〝目に見えない構造的リスク〟があります。 それが〝信用の掛け算構造〟です。 企業とBTC、2つの信用が同時に作用するこの構造は、

数字には現れないリスクの温床になります。 この章では、表面的なデータでは判断できない深層リスクを丁寧に掘り下げていきます。企業信用×BTC信用=成功確率64%

結論から言えば、関連株への投資は 〝信用が2つ必要な投資〟です。 理由は、企業そのものの信用と、 BTCという資産の信用、 この2つが掛け算で効いてくるからです。 たとえば、どちらかが崩れれば、 もう一方がどれだけ安定していても意味を成しません。 この構造をシンプルな数式で説明すると、次のようになります。- 企業の信用度が80%(経営、財務、成長性が安定)

- BTCの信用度が80%(価格の期待、流動性の高さ)

- その掛け算は、0.8 × 0.8 =〝成功確率64%〟

クラウドファンディングや仮想通貨レンディングと同じ危険構造

この信用の掛け算構造は、 過去に多くの投資家が損をした 〝クラウドファンディング〟や 〝仮想通貨レンディング〟とも酷似しています。 どちらも、2つ以上の信用を組み合わせて成り立つビジネスモデルです。 それぞれの構造を比較すると、 以下のような共通点が見えてきます。- クラウドファンディング:支援先プロジェクト+運営会社の信用

- 仮想通貨レンディング:貸出対象通貨+貸出先プラットフォームの信用

- BTC関連株:BTCの信用+発行企業の財務と経営の信用

結論:「中抜き構造」には常に2重リスクがある

結論として、関連株の本質は〝中抜き構造〟であること。 つまり、BTCに直接投資せず、 企業というワンクッションを経由することで、 〝2重のリスク〟を引き受けることになるということです。 その理由は明確です。- BTC価格の上下が収益に直結しやすい構造

- 企業の意思決定(増資、財務政策)が投資家に影響を及ぼす

- 市場の思惑や需給によって過剰なプレミアムがつく

- BTCと企業の信用は掛け算になるため、両方に目を向ける

- 過去の事例からも、信用構造が崩れると損失は一気に拡大する

- 投資判断は、利回りよりも〝構造の健全性〟を優先すべき

第7章:それでもあなたが「関連株」に惹かれる理由とその裏側

関連株に惹かれるのは、ある意味当然の心理です。 〝非課税〟という言葉は強く、「得をするチャンスだ」と感じさせてくれます。 ですが、その期待の裏には、

多くの人が見落としている冷静な比較と数字の落とし穴があります。 この章では、関連株が魅力的に見える

〝心理の正体〟と、その裏にある

〝事実とのギャップ〟を丁寧に解き明かします。

関連株に惹かれるのは、ある意味当然の心理です。 〝非課税〟という言葉は強く、「得をするチャンスだ」と感じさせてくれます。 ですが、その期待の裏には、

多くの人が見落としている冷静な比較と数字の落とし穴があります。 この章では、関連株が魅力的に見える

〝心理の正体〟と、その裏にある

〝事実とのギャップ〟を丁寧に解き明かします。現物の税率と本当の比較(33%vs20%の〝たった13%差〟)

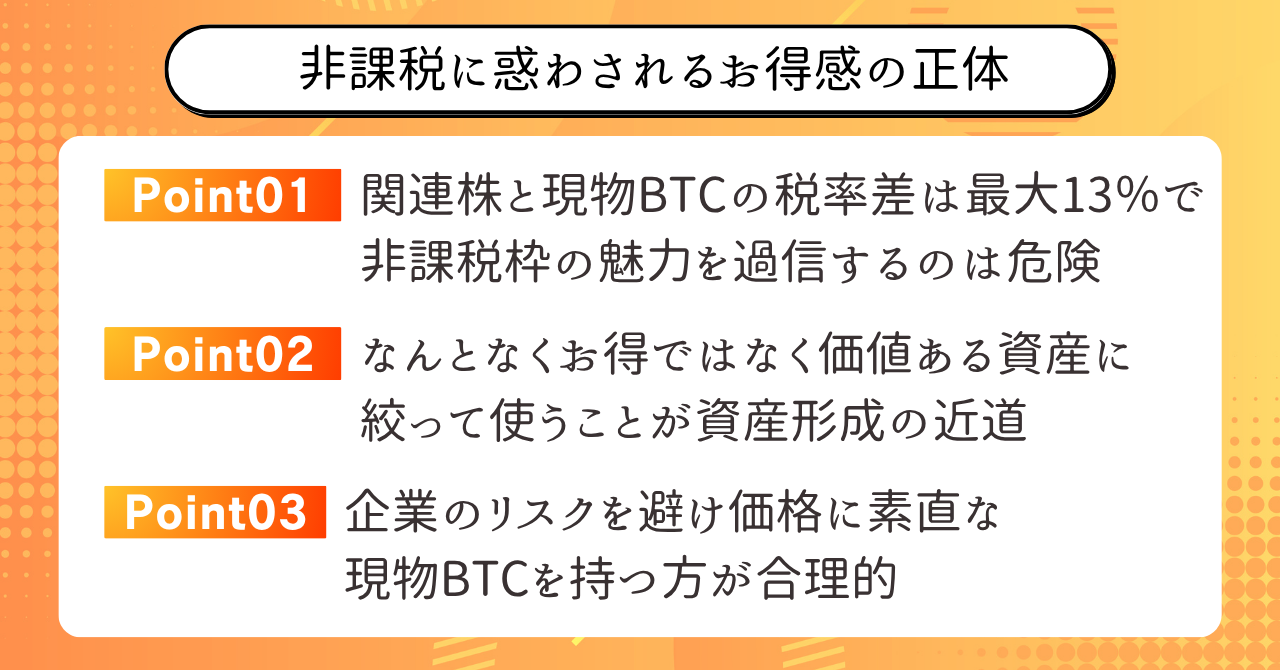

結論から言えば、〝現物BTCとNISA活用株の税率差は、 わずか13%程度〟です。 なぜなら、現物BTCに対する最大55%課税というのは 〝高所得者層に限った話〟であり、 実際には所得税+住民税を合わせて 〝33%程度〟にとどまるケースが大半だからです。 その一方で、NISA枠で購入すれば確かに〝非課税〟になります。 ですが、非課税のインパクトを過信してしまうと、 実態以上の期待を抱くリスクが生まれます。 この章で押さえておきたい比較のポイントは以下の3つです。- 現物BTCの税率は多くの人にとって実質〝33%〟前後

- NISAの税率は〝0%〟だが、枠には限りがある

- 両者の差は〝最大でも13%〟でしかない

NISA口座を使ってでも買う価値があるか?

では、非課税だからという理由だけで 〝関連株をNISAで買う〟のは正解でしょうか? 結論から言えば、〝その非課税枠をどう使うか〟は、 もっと慎重に考えるべきです。 理由は、NISAは投資できる金額が限られており、 〝本当に価値ある資産に枠を割くべき〟だからです。 具体的に検討すべき要素は以下の3つです。- 関連企業のBTC保有量と、それが株価にどう反映されているか

- 株価がビットコインに比べて過熱していないか(プレミアム)

- 企業が将来的に増資や希薄化を行うリスクがないか

結論:節税目的なら現物BTCの方が合理的

最終的な結論はシンプルです。 〝節税〟という目的だけにフォーカスするなら、 関連株よりも〝現物BTCを長期保有する方が合理的〟です。 その理由は、関連株には以下のような余分なリスクが多く含まれるからです。- 企業側の財務リスクや経営判断の影響を受ける

- ビットコインとの連動性が完璧ではない(乖離がある)

- 市場の思惑で〝割高プレミアム〟がつきやすく、損をする場面も増える

- NISAの非課税枠は貴重だからこそ、投資先を吟味する必要がある

- 税率差はわずか13%でしかなく、そのためにリスクを背負う価値があるかは疑問

- 節税という軸なら、シンプルに〝現物長期〟が優れている可能性が高い

第8章:結局、今から買うなら「現物」か「関連株」か?

「税金を避けたい」

「値上がり益を狙いたい」と考えると、

つい〝非課税で買える関連株〟に目が向きがちです。 ですが、本当に資産を増やしたいなら、

目先のメリットではなく、

〝目的と期間に応じた合理的な選択〟が不可欠です。 この章では、短期・長期、目的別に「現物BTC」と「関連株」の適正を比較し、

今のタイミングで何を買うべきかを整理します。

「税金を避けたい」

「値上がり益を狙いたい」と考えると、

つい〝非課税で買える関連株〟に目が向きがちです。 ですが、本当に資産を増やしたいなら、

目先のメリットではなく、

〝目的と期間に応じた合理的な選択〟が不可欠です。 この章では、短期・長期、目的別に「現物BTC」と「関連株」の適正を比較し、

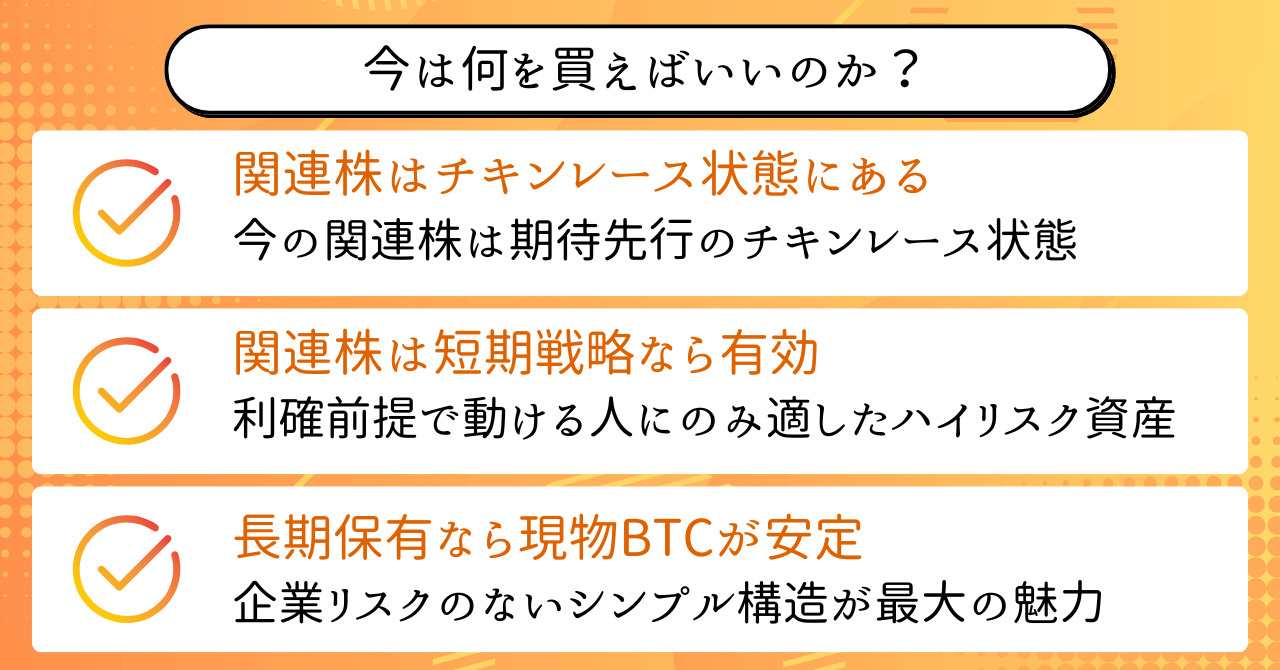

今のタイミングで何を買うべきかを整理します。メタプラネット=膨らんだプレミアムの〝チキンレース状態〟

結論から言えば、今の関連株(とくに代表的な銘柄)は 〝過熱状態〟にあります。 理由は、ビットコインの実質保有価値に対して 〝過剰なプレミアム〟がついており、 その期待感だけで買われているからです。 具体的には、株価447円に対して、 1株あたりのBTC換算価値は153円程度。 これは、実態の〝約2.9倍〟もの水準で取引されている計算です。 この状態を例えるなら、 いつ誰かがアクセルを緩めるか分からない〝チキンレース〟。 買いが買いを呼び、売りが一斉に始まれば、株価は一瞬で崩れます。 このプレミアムが消失するリスクを理解しないまま飛び乗るのは、 極めて危険です。関連株投資が向くのは「短期〜中期で稼ぎたい人」

とはいえ、関連株にも明確な使い道はあります。 結論から言えば、〝短期〜中期で利益確定を狙う〟なら、 一定の戦略価値があります。 理由は、ボラティリティが大きいため、 トレンドに乗れば大きな利益が狙えるからです。 この特性を活かせるのは、以下のようなスタンスを持つ人です。- 材料やトレンドを読み、上昇局面で早めに入る

- 利確タイミングを事前に決めておける

- 割高リスクを理解し、逃げ足を早くできる

結論:長期保有目的ならBTC現物の方がリスクが小さい

結論として、〝長期で資産を増やす〟目的であれば、 関連株ではなく〝ビットコイン現物〟が最も合理的です。 その理由は、構造がシンプルで、 外部要因による予期せぬ損失リスクが少ないからです。 具体的には、以下の違いがあります。- 現物BTC:価格変動は市場に純粋に連動し、保有コストが低い

- 関連株:企業の経営、財務、発行株数などの変数が多く、リスクの源泉が複雑

- NISAの非課税を使っても、割高な株価ではむしろ損失を招くリスクがある

- 関連株は短期トレード向きだが、プレミアムとボラティリティに要注意

- 長期投資では、企業リスクのない現物BTCが安定性で優位

- NISAの非課税枠は、構造が健全な資産に使うべき

会社員から資産を増やす人の共通点|お金の〝使い方〟がすべてだった

第9章:未来の波に乗るために 今すべき準備と心得

本当にリターンを得ている投資家に共通するのは、「今すぐ買うこと」ではなく、

〝待つための準備〟を怠らないという姿勢です。 市場が動き出す前に学び、

少額で経験を積み、

チャンスが来たときに大きく乗れる準備ができている。 これが、波を乗りこなす人と、

振り落とされる人の決定的な差です。 この章では、未来の相場で生き残るために、

今この瞬間からできる

〝本質的な投資準備〟を解説します。

本当にリターンを得ている投資家に共通するのは、「今すぐ買うこと」ではなく、

〝待つための準備〟を怠らないという姿勢です。 市場が動き出す前に学び、

少額で経験を積み、

チャンスが来たときに大きく乗れる準備ができている。 これが、波を乗りこなす人と、

振り落とされる人の決定的な差です。 この章では、未来の相場で生き残るために、

今この瞬間からできる

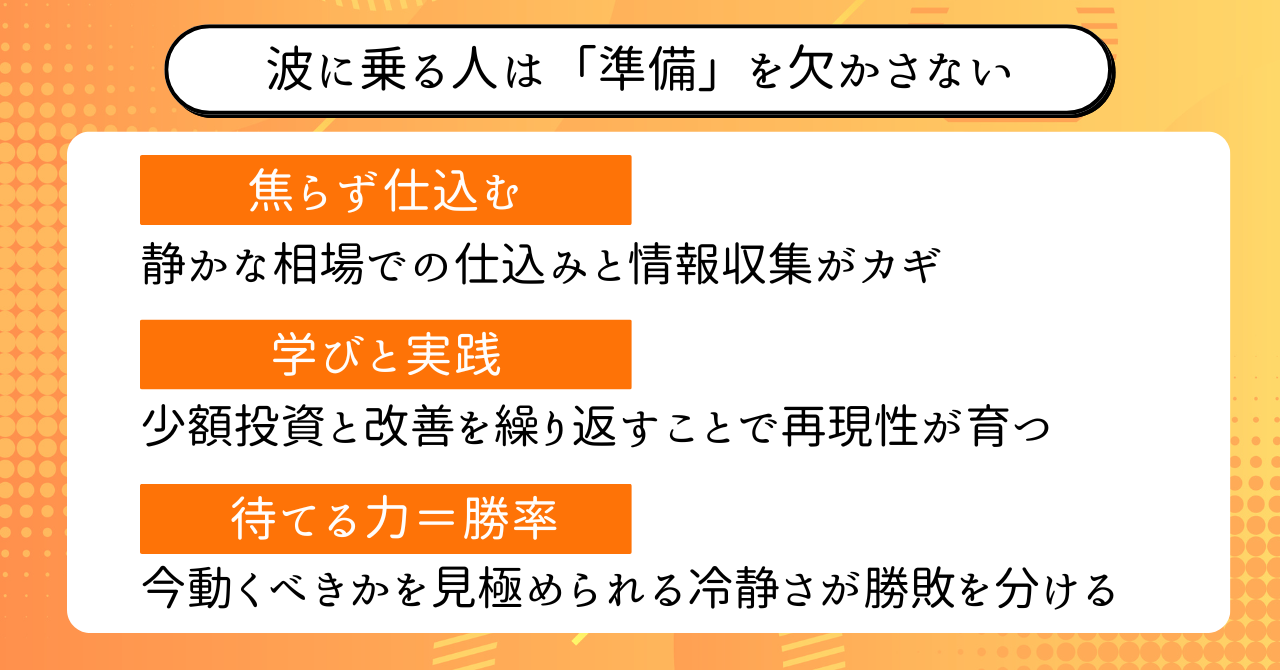

〝本質的な投資準備〟を解説します。焦らず仕込める人だけがビッグウェーブに乗れる

結論:〝今は焦るタイミングではない〟という冷静さこそ、 最強の武器です。 なぜなら、マーケットには必ず波があり、 そこに乗るには事前の準備が不可欠だからです。 過去の成功者たちは、皆このスタンスを貫いています。- 価格が静かなうちにじっくりと情報収集をする

- 上がる前にコツコツ仕込んで、騒がれる前に手を打つ

- 「今買うべきか?」ではなく、「今は学ぶタイミングか?」と考える

学習×実践×蓄積こそが成功の再現性を生む

投資で結果を出し続ける人には、 〝共通の習慣〟があります。 それが、〝学ぶ→試す→振り返る〟という地道なループです。 このループが回り始めると、 単発の成功ではなく、 再現性のある成果へとつながります。- まずは本や信頼できる情報で知識を得る

- 少額でもいいので実際に自分で買ってみる

- 毎月のパフォーマンスを記録し、改善点を探す

結論:投資は「機を待つ力」こそがリターンの源泉

結局のところ、投資の成否を分けるのは 〝焦らず待てるか〟どうかです。 今、買わないと乗り遅れるかも。 そう思った瞬間こそ、 深呼吸して一歩引いてみてください。 本当に結果を出している人たちは、 そんな局面でこそ冷静に、 次のタイミングに備えて動いています。 この章で覚えておくべき教訓は、次の3つです。- 〝買わない時間〟を「学びと仕込み」に充てられる人が伸びる

- 実践しながら自分のスタイルを確立する

- 焦らず、でも止まらず、静かに前へ進む

そしてその準備こそが、未来のリターンを最大化する土台になるのです。

まとめ:〝非課税×ビットコイン〟に向き合うとき、見逃してはいけない本質

ビットコインの値上がりが現実のものとなる中で、 誰もが一度は「投資したい」と感じたはずです。 けれど、いざ買おうとすると立ちはだかるのが 〝税金〟という現実。 最大55%の課税というインパクトに、 足を止めてしまう人がほとんどです。 そんな中で注目されているのが、 〝NISAを使ってビットコイン関連株に投資する〟という選択肢。 現物を直接持たずとも、 〝値上がり益を非課税で得られる可能性〟がある。 確かに魅力的な構造ではあります。 ですが、この記事で解説してきたように、 その裏には見逃せないリスクも潜んでいます。- 株価に対する〝ビットコイン価値の乖離〟

- 〝企業経営〟という変数が加わることによる信用リスク

- そして、増資による価値の〝希薄化〟といった構造的問題

仮想通貨で月5万円を目指す!初心者でも失敗しない投資資産運用の秘訣

しょーてぃさんのBrain「仮想通貨マスター講座~残業70時間でも仮想通貨で脱サラ!動画55本(6時間)」では、年500万円の収益化に成功した仮想通貨のノウハウが全て詰まっています。

しょーてぃさんのBrain「仮想通貨マスター講座~残業70時間でも仮想通貨で脱サラ!動画55本(6時間)」では、年500万円の収益化に成功した仮想通貨のノウハウが全て詰まっています。- 「投資って何すればいいの?」がゼロになる、やるべき行動テンプレート

- 手を動かすだけで資産が増える、反復型ワーク式ステップ解説

- 投資初心者でも数字を伸ばせる〝キャッシュフロー改善ToDoリスト〟付き

- 学ぶ→実行→改善のループを回す〝成果構築ルーチン〟の設計図

- 〝行動できない人〟でも前に進める!仕組み化された実践チェックシート

- 【成果直結】投資成績を底上げする〝改善フィードバック表〟の中身とは?

- 投資に必要な〝数字思考〟を自然に身につけるテンプレート構造

- 投資リスクを抑える〝初動設計〟で失敗しない運用スタート術

- 何も知らなくてOK!仮想通貨ゼロスタートの完全ロードマップ

- 再現性100%のタスク分解術で、仮想通貨投資の迷いを一掃

- 知識だけで終わらない!〝成果が出る人〟だけが使うワークの正体

- FPに20万円払う必要なし!埋めるだけで完成する資産運用プランシート

- 【即金対応】10万円をノーリスクで作るセルフバック完全マニュアル

- 放置型運用も可!〝ほったらかしで資産が増える〟仕組みの作り方

- SNS初心者でも真似るだけ!仮想通貨副業テンプレート(X&note対応)

- 質問回数無制限!「わからない」が〝進まない理由〟にならない環境

- 復習効率を3倍に上げる!聞き流しOKな全講座音声再生リスト

- 知識ゼロからでも最短で稼げる〝初心者特化型10大特典〟つき

- 誰でも資産構築できる!全55本の超実践動画カリキュラムを完全公開

- 総スライド800枚超!6時間で資産運用の全体像がつかめる教材設計

「スキルを学んでいるのに、成果がなかなか出ない…」

「数字は伸びたのに、心の中が満たされない…」

「たくさん勉強しても、行動に移せず時間だけが過ぎていく…」

実は、こうした悩みを抱える人は少なくありません。

そして、行動に移せる人から順に、成果と幸せを手に入れているのです。

僕自身も、大学生で起業してから年商10億円の企業を作るまでに、さまざまな経験をしてきました。

その中で学んだのは、「スキルを磨いた先にある、表舞台では語られない稼ぎの裏側」でした。

そこで僕は、〝成果と幸せを両立するための方法〟を「無料LINEマガジン」で公開しています。

- 「情報発信×不動産」で数千万を生んだ実践の裏側

- 日本一予約が取れない料理人から学んだ、一流の哲学

- 23歳で銀行と1億の取引をして表彰された話

- 10億円を稼いでも残った虚しさと余命宣告

「SNSで稼ぎながら、本当に満たされる生き方」を掴みたいなら、今すぐご登録ください。